Clicca l'iniziale della parola cercata.

A B C D-E I-J-K L-M-N O-P Q-R

S

T-U

V-W-X-Y-Z

F - G - H

Fabbisogno. Saldo riferito ai conti pubblici, valutato in termini di cassa, delle partite correnti, di quelle in conto capitale e di quelle di natura finanziaria. Può essere inoltre espresso come saldo fra le accensioni e i rimborsi di prestiti (che rappresenta il ricorso all’indebitamento nei confronti di altri soggetti, in forma di titoli, crediti bancari e altri strumenti finanziari). Nel primo caso il fabbisogno viene calcolato dal lato della «formazione», nel secondo da quello della «copertura».

Fabbisogno di capitale per la gestione d'impresa. Il totale di mezzi finanziari necessari per sostenere i costi di produzione per lo svolgimento regolare delle operazioni di gestione di un'impresa. È costituito dal valore delle operazioni correnti di gestione, definito anche working capital, e dal piano di finanziamento di lungo periodo per il rinnovo degli impianti di produzione.

Fabbisogno primario. Fabbisogno calcolato al netto delle uscite per interessi passivi.

Facilitazione di aggiustamento strutturale. Finanziamento concesso a condizioni favorevoli dalla Banca mondiale a favore di Paesi in via di sviluppo.

Factoring. Attività finanziaria che prevede la cessione di crediti commerciali ad una società finanziaria che si occuperà del recupero degli stessi. Alcune tipologie di contratto prevedono l'immediato pagamento del valore del credito calcolato su un tasso di finanziamento prestabilito, lasciando alla società finanziaria il rischio di insolvenza del debitore. Cedente. E' il cliente del servizio di factoring, l'azienda che cede i suoi crediti a un terzo. Ceduto. E' il debitore del cedente, l'azienda che dovrà pagare al factor il credito ceduto

Fail (Mancanza, insolvenza). È l’impossibilità, da parte di un ente creditizio di fronteggiare gli impegni di pagamento o di consegna di titoli attraverso il sistema elettronico di esecuzione delle operazioni.

Fair presentation. Rappresentazione adeguata e corretta, attraverso il bilancio, della situazione finanziaria, patrimoniale ed economica dell'impresa.

Fair value. La definizione del concetto di fair value trova una delle sue fonti più autorevoli nei principi contabili internazionali IAS/IFRS, che lo qualificano come «il corrispettivo al quale un’attività può essere scambiata, o una passività estinta, tra parti consapevoli e disponibili, in una transazione tra terzi indipendenti». S’individuano, quindi, nel concetto gli elementi fondamentali del consenso e della consapevolezza delle parti, nonché quello della piena libertà della contrattazione, cioè la mancanza di vincoli che obblighino o forzino i soggetti a concludere l’operazione. Tale nozione, di rilievo internazionale, funge da punto di partenza per una più approfondita analisi del concetto, la quale deve necessariamente passare dalla traduzione ed interpretazione del termine. In merito possono riscontrarsi molteplici soluzioni, tutte degne di menzione. Il fair value è stato reso in termini di:

- “valore corretto”. Questa traduzione, implicando l’univocità del valore, contrasta con la determinazione stessa del fair value, che fa ricorso spesso ad una pluralità di criteri alternativi. Quindi appaiono inadeguate definizioni che si riferiscono a condizioni di certezza e correttezza, essendo il fair value concetto relativo;

- “valore coerente o congruo” (con i principi contabili e giuridici). Al contrario della precedente tale definizione è eccessivamente relativa, perché non indica concretamente l’indirizzo valutativo da adottare e quindi non è aderente alla natura convenzionale e normalizzatrice del criterio;

- “valore non fuorviante”. In questo caso si pone l’accento sulla funzione informativa del fair value, come principio in grado di offrire una migliore rappresentazione della situazione patrimoniale e della redditività aziendale, ma si coglie solo uno dei molteplici aspetti del problema, il quale peraltro è più un effetto dell’applicazione del principio, che un suo fattore di definizione;

- “valore neutrale o privo di distorsioni”. Qui ci si riconduce a condizioni di oggettività e neutralità, postulando una perfetta equidistanza dai diversi portatori d’interessi che ruotano attorno all’azienda (stakeholders), nonché l’estraneità da politiche di bilancio, per la manipolazione del risultato d’esercizio. Il concetto configura un valore medio, asettico, e di conseguenza incompatibile con l’orientamento prevalente della dottrina aziendalistica che sostiene comunque la soggettività e la relatività di qualsiasi configurazione e metrica del valore;

- “valore corrente o di mercato”. Valore di realizzazione desumibile da prezzi e quotazioni espressi su mercati attivi, stabili ed efficienti. In tale ipotesi possono sorgere difficoltà nel caso in cui non sia disponibile un mercato con le caratteristiche suddette e comunque si ottiene un’eccessiva volatilità ed instabilità del valore. E’ una visione parziale del concetto, il quale presenta innumerevoli sfaccettature che non si possono appiattire sul solo market value.

Volendo giungere ad una sintesi delle componenti su espresse, al fine di considerarne le diverse caratteristiche, potremmo definire il fair value come un criterio capace di esprimere il potenziale valore di un elemento patrimoniale, in maniera indipendente ed oggettiva, tenendo in considerazione sia le condizioni di mercato sia le specifiche peculiarità dell'elemento oggetto di valutazione. Di conseguenza esso non si configura come un vero e proprio prezzo, ma come una grandezza monetaria che esprime un valore attorno al quale possono incontrarsi i consensi di due parti intenzionate allo scambio, e che, in quanto tale non risente di condizionamenti soggettivi, derivanti da caratterisctiche dei contraenti. Inoltre il fair value non s'identifica con il valore di mercato attuale ma incorpora tutti quei fattori che intervengono per rendere la transazione da potenziale ad effettiva: ulteriori costi da sostenere, probabili modifiche del prezzo al momento dello scambio, future dinamiche aziendali ecc. Nonostante questo allontanamento dal prezzo di mercato, c’è da notare come il criterio trascuri ancora un aspetto fondamentale del valore di beni inseriti in complessi economici in funzionamento. I cespiti e le attività facenti parte di un’impresa cioè parte di quel complesso di beni organizzati per l’esercizio dell’attività d’impresa, avranno un valore diverso rispetto a quello di realizzo esterno, in quanto non destinati alla vendita, bensì ad essere utilizzati in processi produttivi ed in cicli economici di cui sono parte integrante. Da qui la necessità di quantificarli non al valore di scambio, seppur adattato, ma in base al contributo economico futuro, che questi potranno dare alla gestione aziendale, il quale dipende dalle sinergie con gli altri beni e dalle aspettative interne all’impresa che possono divergere da quelle del mercato. Ed infatti il fair value viene adottato non indiscriminatamente per tutti gli elementi patrimoniali ma solo per quelli (vedi, ad esempio, gli strumenti finanziari di trading) per i quali tale valore è più significativo del costo storico ammortizzato, in quanto si tratta di attività d'immediato realizzo e la cui utilità non viene modificata sostanzialmente, dall’utilizzo in una combinazione produttiva. Per una istituzione finanziaria l'applicazione del fair value può essere la causa di elevata volatilità dei risultati di trading.

Fallimento. E' una procedura concorsuale disposta dall'autorità giudiziaria e diretta a liquidare il patrimonio dell'imprenditore insolvente al fine di distribuire il ricavato tra i creditori secondo il criterio della par condicio, fatte salve le cause legittime di prelazione. Secondo il Regio Decreto 16 marzo 1942 n. 267, come modificato dal Decreto Legge 14 marzo 2005 n. 35, l'imprenditore che si trova in stato d'insolvenza è dichiarato fallito. Lo stato d'insolvenza si manifesta con inadempimenti o altri fatti che dimostrino l'incapacità del debitore a far fronte alle proprie obbligazioni, e talora si verifica in presenza di bilanci in attivo, con utili e fatturato in crescita. È pertanto, quella del fallimento, una disciplina commerciale.

Fallimento volontario. La richiesta effettuata da un imprenditore all'autorità competente per essere ammesso alla procedura di fallimento, in quanto non più in condizione di adempiere alle obbligazioni contratte nell'esercizio dell'attività d'impresa. In questa situazione l'imprenditore consegna i libri contabili presso l'autorità competente, la quale si impegna a dar corso alle operazioni previste dalla procedura di legge.

Famiglie. Il settore comprende le famiglie consumatrici (individui o gruppi di individui nella loro qualità di consumatori) nonché le società semplici, le società di fatto e le imprese individuali, che impiegano fino a 5 addetti, produttrici di beni e servizi non finanziari destinabili alla vendita; a ciò si aggiungono, inoltre, le unità produttrici di servizi ausiliari dell’intermediazione finanziaria senza addetti dipendenti. Pertanto, le risorse del settore sono costituite da redditi da lavoro dipendente e autonomo, da trasferimenti e da redditi da capitale e d’impresa (vedi anche: Settori istituzionali).

Far denaro. Aumento del prezzo di un titolo come risultato dell’afflusso di un grande quantitativo di ordini di acquisto dello stesso.

Fare mercato. Operare offrendo quotazioni operative di acquisto e vendita di alcuni d'investimento, contribuendo in questo modo ad accrescere le loro liquidità nonché le possibilità operative del mercato. Il soggetto che mette in atto queste procedure viene definito dealer.

Fase di apertura. La terza fase dell'asta di apertura. Tutti gli ordini di acquisto e vendita presenti al termine della fase di pre-apertura, che risultano tra loro abbinabili e che hanno superato la fase di validazione sono eseguiti al prezzo di apertura. Le proposte in acquisto con prezzi uguali o superiori al prezzo di apertura sono abbinate con le proposte in vendita con prezzi uguali o inferiori al prezzo di apertura, secondo le priorità di prezzo e di tempo delle proposte e fino ad esaurimento delle quantità disponibili. Tutte le altre proposte, le cui condizioni non consentono la conclusione dei contratti, passano automaticamente alla fase di negoziazione continua. Le spezzature che si originano nel MTA sono cancellate o trasferite alla fase di pre-apertura della seduta successiva, a seconda della modalità di esecuzione indicata. In questa fase non è possibile immettere/revocare ordini.

Fase di chiusura. La terza fase dell'asta di chiusura. Tutti gli ordini di acquisto e vendita presenti al termine della fase di pre-asta, che risultano tra loro abbinabili e che hanno superato la fase di validazione sono eseguiti al prezzo di chiusura. Le proposte in acquisto con prezzi uguali o superiori al prezzo di chiusura sono abbinate con le proposte in vendita con prezzi uguali o inferiori al prezzo di chiusura, secondo le priorità di prezzo e di tempo delle proposte e fino ad esaurimento delle quantità disponibili. Tutte le altre proposte, le cui condizioni non consentono la conclusione dei contratti, passano automaticamente alla fase di apertura del giorno successivo (nel caso di ordini immessi con modalità di esecuzione "valida sino a data") o vengono eliminate dal mercato (nel caso di ordini immessi con modalità di esecuzione "valida sino a chiusura di mercato").

Fase di mercato. Asta di apertura, fase di pre-asta: fase in cui vengono immesse, modificate o cancellate nel sistema Telematico le proposte di negoziazione. Asta di apertura, fase di validazione: in questa fase le proposte di negoziazione immesse nel sistema Telematico (non modificabili) concorrono a determinare il prezzo di apertura. Asta di apertura, fase di apertura:generazione del prezzo di apertura e scambio di tutti gli ordini compatibili con tale livello di prezzo. Negoziazione continua: tutte le proposte di negoziazione possono essere immediatamente eseguite a prezzi che cambiano continuamente. Asta di chiusura, fase di pre-asta: fase in cui vengono immesse, modificate o cancellate nel sistema Telematico le proposte di negoziazione. Asta di chiusura, fasi di validazione e di chiusura: in questa fase le proposte di negoziazione rimaste nel sistema Telematico concorrono a determinare il prezzo di chiusura. In questa fase tutti gli scambi vengono eseguiti allo stesso prezzo.

Fase di pre-asta - asta di apertura (preapertura). La prima fase dell'asta di apertura. In questa fase viene determinato e aggiornato in tempo reale il prezzo teorico di apertura di ogni titolo; i clienti possono immettere proposte di negoziazione e modificare o cancellare proposte immesse precedentemente; le proposte possono essere immesse con limite di prezzo, o "a mercato" (queste ultime assumono dinamicamente il prezzo al quale avrebbero maggiori probabilità di essere eseguite). Le proposte possono essere immesse nel book di negoziazione con diverse modalità di esecuzione: "valida fino alla data specificata"; "valido fino alla chiusura di mercato". La durata della fase di pre-apertura può essere prolungata dall'organo di controllo, per l'intero mercato o per singoli strumenti, in corrispondenza di particolari condizioni del mercato.

Fase di pre-asta - asta di chiusura (prechiusura). La prima fase dell'asta di chiusura. In negoziazione e modificare o canquesta i clienti possono immettere proposte di cellare proposte immesse precedentemente; le proposte possono essere immesse con limite di prezzo, o "a mercato". Le proposte possono essere immesse nel book di negoziazione con diverse modalità di esecuzione: "valida fino alla data specificata"; "valido fino alla chiusura di mercato".

Fase di validazione (asta di apertura). La seconda fase dell'asta di apertura. Il sistema telematico verifica la validità del prezzo teorico di apertura determinato al termine della fase precedente; se il prezzo è valido, viene assunto come prezzo di apertura per la conclusione dei contratti; se un prezzo di apertura di un titolo non supera la fase di validazione, si prolunga la fase di pre-apertura per un intervallo di tempo stabilito dalla Borsa Italiana S.p.A.. In questa fase non è possibile immettere/revocare ordini.

Fase di validazione (asta di chiusura). La seconda fase dell'asta di chiusura. Il sistema telematico calcola il prezzo di chiusura per la conclusione dei contratti. In questa fase non è possibile immettere, modificare, o cancellare le proposte immesse.

Fattore di conversione dei consumi familiari (F). E' un coefficiente, basato sulla scala di equivalenza di Carbonaro, che trasforma i consumi in consumi-equivalenti, in modo da tenere conto delle economie di scala connessse alla composizione della famiglia.

Fattori produttivi. I fattori produttivi (o fattori della produzione) sono tutti quegli elementi che rendono possibile la produzione: materie prime, personale... Partendo dal presupposto che ad ogni singolo fattore corrisponde un costo, un'opportuna ricerca per utilizzare la migliore combinazione di fattori produttivi è necessaria per poter determinare la soluzione più economica e allo stesso tempo più redditizia possibile per l'impresa.I tre fattori produttivi dell'economia marginalista sono :

- La Terra o Natura: è il complesso delle risorse naturali (terra, acqua, ecc) che contribuiscono al processo produttivo.

- Il Lavoro: è l'attività umana e intellettuale che concorre con gli altri fattori della produzione di beni e servizi.

- Il Capitale: è il complesso delle risorse materiali prodotte dal lavoro nel corso dell'investimento; risorse necessarie per avviare l'attività produttiva.

Ad ognuno dei tre fattori corrisponde un tipo distinto di prezzo o remunerazione: rispettivamente, la rendita, il salario e l'interesse. Alcuni economisti distinguono il Lavoro salariato dall'Imprenditoria, caratterizzata da rischio elevato e compensata dal profitto, sebbene l'economia neoclassica tratti il premio di rischio come concetto analitico assolutamente generale (Si veda tuttavia Enigma del premio azionario). Lo Stato può essere considerato un ulteriore fattore produttivo: assicura i servizi e le strutture di base indispensabili per esercitare l'attività produttiva. Alcune analisi libertarie lo definiscono piuttosto un "fattore protettivo" o "mezzo di protezione". Per ottenere il profitto massimo: l’imprenditore deve agire sui fattori della produzione.

I fattori fissi non si possono pertanto aumentare gradualmente in piccole dosi ma in modo discontinuo a “a scatti”

I fattori variabili si possono aumentare in piccole dosi e quindi gradualmente. Nel periodo breve si può aumentare l’impiego dei fattori variabili per esempio aumentando la forza lavoro. Nel periodo medio lungo si può agire sui fattori fissi investendo nuovi capitali.

I fattori limitazionali non possono essere sostituiti perché sono indispensabili per il ciclo produttivo. Per esempio la pasta di cellulosa per la produzione della carta.

I fattori sostituzionali, invece possono essere sostitutivi parzialmente e non interamente e tra di loro. Devono essere usati assieme, come esempio la sostituzione degli uomini con i macchinari, che comunque devono sempre essere utilizzati assieme.

I fattori alternativi si possono sostituire tra di loro ma non totalmente un motore a scoppio con benzina o GPL.

I fattori illimitati si possono acquistare e utilizzare senza particolari limitazioni.

Fattura commerciale. Documento commerciale emesso dal venditore a carico del compratore per indicare il prezzo che dovrà pagare quest'ultimo per la fornitura, la quantità, la qualità e le spese accessorie. Nella disciplina dell'Imposta sul Valore Aggiunto (IVA), tale documento deve avere dei requisiti minimi di contenuto (a esempio, totale imponibile, totale IVA, spese non imponibili, dati cliente, P.IVA, ecc.)

Fattura differita. Fattura emessa successivamente alla consegna o alla spedizione dei beni, accompagnati da apposito Documento di Trasporto. In tal caso, la fattura deve essere emessa entro il giorno 15 del mese successivo a quello di consegna o spedizione, e deve recare i riferimenti (numero e data) del DDT.

Fattura petrolifera. Termine giornalistico, indicante il valore complessivo dei prodotti petroliferi importati da un paese (detta anche bolletta petrolifera).

Fattura pro-forma. Documento rilasciato dal venditore per accompagnare un'offerta di merce che sarà confermata o modificata nella fattura definitiva.

Fatturato. Somma, facente riferimento ad un determinato periodo, dei ricavi provenienti dalla vendita di beni e servizi di una impresa. Si distingue in netto o lordo tenendo conto nel calcolo degli stessi dovranno essere valutati anche elementi come gli sconti ed i resi.

FED. (Federal reserve). Rappresenta la Banca centrale degli Stati Uniti autorizzata dal Congresso a stampare moneta e governare la politica monetaria del paese, attraverso la disponibilità di moneta in circolazione e fissando il livello dei tassi di interesse. Ha sede a Washington e ha funzioni di controllo e coordinamento dell'attività delle 12 riserve federali che operano nel distretto di competenza.

FIB 30. Primo future sull'indice di Borsa italiano; il numero 30 indica che l'attività sottostante è il Mib30.

FIBOR. È il tasso d'interesse al quale le grandi banche tedesche sono disposte a concedere depositi in marchi sul mercato interbancario. È la sigla di Frankfurt Interbank Offered Rate.

Fidejussione (Guarantee). Garanzia personale prestata da un soggetto, chiamato fidejussore, ad un creditore in favore di un debitore. Nel contratto di fidejussione, il fidejussore è obbligato ad assolvere l'impegno del debitore principale in caso di inadempienza di quest'ultimo.

Fido bancario. Quando il conto è"in rosso", significa che la banca ci ha prestato dei soldi. Il fido bancario è questo prestito, e dipende dalle garanzie che siamo in grado di fornire. Il valore massimo del prestito ("limite di fido") e gli interessi da pagare dipendono da quanto la banca si fida di noi, e soprattutto da quanto siamo bravi a contrattare.

Fiduciante. Colui che vende l'option.

Fiduciaria. Tipo di impresa finanziaria, o rapporto tra due soggetti nel quale uno di loro si impegna a gestire il patrimonio dell'altro per suo conto, ma in nome proprio. Il termine indica anche gli accordi tra imprese, oggi considerati illeciti, con lo scopo di ottenere un dominio del mercato e una posizione di sfruttamento del consumatore.

Fiduciario. Soggetto che amministra il patrimonio in favore di un'altra persona che è il reale proprietario.

FIFO (first in, first out). Si tratta di un criterio di movimentazione del magazzino in base al quale ai beni in rimanenza si attribuiscono i costi degli acquisti più recenti, poiché i beni si considerano consumati nell'ordine con il quale sono entrati in magazzino.

Figura. Si definiscono in questo modo i prezzi in cui non vi sono decimali: un titolo quotato "novanta figura" varrà 90,00.

Figura di inversione. Curva che si forma al culmine di una tendenza (cfr. Tecniche di analisi - Analisi tecnica di base).

Figura giuridica. Soggetto, non persona fisica, che grazie a un riconoscimento legale può assumere obbligazioni in nome proprio. Per esempio le società di capitale.

Filiali bancarie offshore. Sono le filiali di una banca situate in un paradiso fiscale dove i limiti alle attività e l’imposizione fiscale sono minimi.

Filiali straniere. Filiali di banche estere che operano nel territorio nazionale. Secondo particolari accordi tra le autorità governative, tutte le banche operanti sul territorio di un altro Stato sono soggette alle normative e alle leggi di quest'ultimo.

Fnancial settlement. Termine che indica l'operazione atta a verificare la solvibilità e la copertura di linee di credito a fronte di transazioni nel e-commerce B2B, note per comportare movimentazioni ingenti di denaro. Il Financial Settlement si avvale dell'operato dei circuiti interbancari.

Fnancial stability forum. Istituito nell’aprile del 1999 su iniziativa dei ministri delle finanze e dei governatori delle banche centrali dei paesi del Gruppo dei Sette (G7), riunisce in un’unica sede di concertazione governi, banche centrali e autorità di supervisione competenti in materia di stabilità finanziaria. Prendono parte ai lavori del gruppo anche esponenti delle istituzioni finanziarie internazionali (FMI, BIRS, BRI, OCSE) e degli organismi di regolamentazione (CPSS, BCBS, Iosco, IAIS). Il Forum si propone di valutare gli elementi di potenziale vulnerabilità di natura sia congiunturale sia strutturale insiti nel sistema finanziario e di individuare le misure più efficaci per fronteggiare l’insorgere di problemi di instabilità finanziaria di tipo sistemico.

Finanza. E' la disciplina che studia processi con cui individui, imprese, enti, organizzazioni, e stati gestiscono i flussi monetari (raccolta, allocazione e usi) nel tempo. Essendo definita l'economia come la scienza che studia le modalità di allocazione di risorse limitate tra usi alternativi, al fine di massimizzare la propria soddisfazione la finanza, analogamente, è quella scienza che studia le modalità di allocazione del denaro tra usi alternativi, al fine di massimizzare la propria soddisfazione. Si distingue tra:

- finanza personale, che concerne i debiti e crediti che fanno capo agli individui,

- finanza aziendale che si occupa della ricerca e dell'impiego delle risorse finanziarie da parte delle imprese,

- finanza pubblica, riguardante le tematiche della ricerca e dell'impiego di risorse finanziarie da parte della pubblica amministrazione,

- finanza internazionale che tocca il tema dei flussi di denaro scambiati tra paesi (da origine di operazioni finanziarie che operative tra individui, imprese e pubblica amministrazioni internazionali)

La Finanza si occupa poi degli strumenti finanziari, attraverso i quali avvengono gli scambi di flussi di denaro tra individui, imprese e Stati, oltre che dei mercati sui quali tali strumenti finanziari vengono negoziati.

Finanza aziendale. Insieme dei principi, dei metodi e delle procedure concernenti la gestione dei mezzi finanziari di un'impresa.

Finanza neutrale. Si definisce finanza neutrale quel tipo di finanza a cui sono attribuiti esclusivamente fini di mantenimento dell'apparato statale. Questa neutralità finanziaria, formulata dagli economisti del XIX secolo e sostenuta dalla scuola classica anlosassone negli anni '40, suggeriva che i pubblici poteri non interferissero nell'economia in quanto si supponeva che i problemi di carattere economico-sociali trovassero soluzioni in modo neutrale (naturale) dato il perfetto equilibrio garantito dalla legge della domanda e dell'offerta.

Finanziamenti al settore privato. Interni: prestiti delle IFM agli Altri residenti (vedi) e obbligazioni collocate sull’interno dagli Altri residenti. Totali: finanziamenti interni al settore privato e obbligazioni emesse dagli Altri residenti in possesso di residenti in altri paesi dell’area dell’euro e del Resto del mondo.

Finanziamento a breve. Prestito a breve scadenza (da uno a tre mesi) concesso per coprire esigenze di capitale circolante, cioè di quei fondi che vengono utilizzati per la copertura finanziaria delle usuali operazioni di gestione. Il costo è solitamente indicizzato al Prime Rate.

Finanziamento a garanzia limitata. È un'operazione di prestito dove il pagamento degli interessi e il rimborso finale sono garantiti dai flussi di cassa generati dall'investimento finanziato. In caso di mancato pagamento, la garanzia è offerta unicamente dal bene conferito inizialmente.

Finanziamento a medio-lungo periodo. Tipologia di finanziamento commerciale garantito, della durata inclusa tra i due e i dieci anni, concesso per le esigenze di capitale durevole o circolante.

Finanziamento a tasso variabile. Forma di prestito personale o commerciale in cui l'interesse da corrispondere all'ente concedente viene determinato da un indice di riferimento, come il prime rate o il rendimento dei Bot.

Finanziamento a tempo. Tipologia di prestito commerciale a breve termine, generalmente a uno, due o tre mesi, e a scadenza fissa. Solitamente l'importo che viene concesso inizialmente è pari all'attuale valore dell'ammontare che dovrà essere reso alla scadenza.

Finanziamento ad autorimborso. Forma di finanziamento a breve termine richiesta per disporre di capitale circolante, il cui rimborso avviene attraverso la trasformazione in contante delle scorte aziendali durante la gestione operativa.

Finanziamento a vista. Prestito privo di scadenza e rimborsabile in un qualsiasi momento.

Finanziamento con facoltà di rimborso. Sono prestiti dove, grazie a un accordo preciso, il creditore può richiedere il rimborso del montante solo in determinati casi, mentre generalmente deve soddisfarsi sui beni dati in garanzia. È una forma di finanziamento che presenta di norma costi superiori alle altre.

Finanziamento con mezzi propri. Incremento del capitale di rischio di una società ottenuto tramite l'emissione di nuovi titoli azionari sia di tipo ordinario che privilegiato.

Finanziamento diretto. E' la raccolta dei fondi da parte delle unità in disavanzo, direttamente presso le unità eccedentarie, senza l'intermediazione di istituzioni finanziarie.

Finanziamento immobiliare a breve. Genere di finanziamento a breve termine in grado di garantire la copertura delle spese di gestione ordinaria, in cui la restituzione solitamente si effettua tramite l'emissione di un mutuo ipotecario.

Finanziamento non produttivo. È un'operazione di prestito che non incrementa la produzione in maniera diretta, ma si limita ad aumentare il potere di spesa del soggetto finanziato, come per esempio i leverage buyout, che sono finanziamenti per l'effettuazione di acquisizioni societarie.

Finanziamento parallelo. Tipo di operazione finanziaria che lega alla casa madre più società controllate. Tramite la casa madre viene effettuato un finanziamento in valuta garantito da altri finanziamenti con società facenti parte dello stesso gruppo.

Finanziamento per attività. Finanziamento ottenuto tramite la conversione di particolari categorie d'investimento in denaro contante, grazie all'intervento di titoli rappresentativi dell'attivo in oggetto.

Finanziamento per cassa. Prestito concesso solitamente in assenza di specifiche garanzie, il cui rimborso avviene tramite i ricavi dati dall'investimento.

Finanziamento positivo. È la situazione in cui il costo che bisogna sostenere per effettuare un investimento, è minore del ricavato ottenuto dallo stesso investimento.

Finanziamento senza scopo. È un prestito che viene garantito da titoli, utilizzabile per ogni genere di operazione tranne l'acquisto di titoli azionari o obbligazionari.

Finanziamento strip. Finanziamento a breve termine, solitamente rinnovabile, concesso a fronte di una linea di credito a lungo termine, in cui, al momento del rinnovo, è possibile pattuire un tasso d'interesse differente.

Finanziamento su merci (Warehouse financing). Finanziamento garantito da un titolo rappresentativo di merci custodite presso un magazzino generale.

Finanziamento su scorte. Finanziamento bancario che utilizza come garanzia la presenza di scorte nell'impresa, che una volta vendute permetteranno il rimborso del debito contratto.

Finanziamento temporaneo. Tipologia di prestito commerciale a breve termine utilizzato dalle imprese per consentire loro di esaudire le esigenze di capitale circolante, soprattutto in relazione alle scorte di magazzino o ai crediti commerciali a breve termine.

Finanziaria. La legge di approvazione del bilancio - a norma dell'articolo 81 della Costituzione - non può stabilire nuovi tributi e nuove spese. Peraltro, insieme alla legge di bilancio, viene discusso un altro documento, chiamato "legge finanziaria" o finanziaria, che introduce innovazioni normative in materia di entrate e di spese e fissa il tetto massimo dell'indebitamento dello Stato. La legge finanziaria, che deve essere approvata da ciascuna delle due Camere prima della legge di bilancio, ha grande importanza politica poiché in essa - e nei disegni di legge a essa collegati - si concentra ogni anno la manovra economica destinata a governare il Paese.

Fine per fine. Nel mercato dei cambi, indica le operazioni eseguite fra due giorni finali di due mesi differenti.

Finestra (Window). Periodo temporale durante il quale è possibile sfruttare un’opportunità di mercato che in un futuro potrebbe non ripetersi. Viene anche definita window, la disponibilità di credito concessa alle banche dalla Federal Reserve, l’autorità monetaria centrale degli Stati Uniti.

Firma congiunta - Firma disgiunta. Un conto corrente può essere intestato a più persone (a esempio moglie e marito). Se un conto di questo tipo è a "firma congiunta", vuol dire che quando uno dei titolari vuole prelevare dei soldi, devono firmare anche gli altri. Nel conto a "firma disgiunta", invece, ognuno può prelevare per conto proprio.

Firma digitale. Metodo di autenticazione di un documento elettronico, che attesta l'integrità del suo contenuto e la certezza della provenienza da una determinata fonte. La sua validità può essere garantita da un organismo certificatore. In base al dpr n.513 del 10 novembre 1997, "Per firma digitale s'intende il risultato della procedura informatica (validazione) basata su un sistema di chiavi asimmetriche a coppia, una pubblica e una privata, che consente al sottoscrittore tramite la chiave privata e al destinatario tramite la chiave pubblica, rispettivamente, di rendere manifesta e di verificare la provenienza e l'integrità di un documento informatico o di un insieme di documenti informatici."

Fiscal compact. Il principio di fondo è il divieto, per i paesi dell'eurozona, di deficit di bilancio, rafforzato dai meccanismi automatici di correzione implementati all’interno della norma. Più in dettaglio, l’articolo 3 del Trattato prevede che la posizione di bilancio debba essere «in pareggio o in avanzo». Dunque ciascun Paese dovrà rispettare gli impegni, convergendo rapidamente verso il proprio obiettivo di medio termine: per qualcuno questo significherà un saldo positivo per qualcun altro il pareggio o quasi.Per tutti però vale il limite minimo da rispettare, un deficit non superiore allo 0,5 per cento in termini strutturali, ossia al netto delle misure una tantum e degli effetti del ciclo economico. Il deficit non è vietato, ma riservato ai virtuosi: potrà arrivare all’1% in quei paesi con un rapporto Debito/Pil al di sotto o pari al 60%. Questi impegni devono essere tradotti in legge all’interno dei vari ordinamenti nazionali entro un anno, preferibilmente a livello costituzionale. In caso di scostamento dagli obiettivi di bilancio, i Paesi sono obbligati ad attivare misure di correzioni automatiche entro un tempo definito. Vengono fortemente rafforzati i meccanismi di controllo, che comprendono accanto al monitoraggio della commissione europea anche l’intervento della Corte di Giustizia, cui toccherà di verificare se le norme del Trattato sono state effettivamente inserite nelle legislazioni nazionali: in caso contrario sono previste anche sanzioni pecuniarie fino allo 0,1 per cento del Pil del Paese interessato.

Fiscalità. I redditi derivanti dai titoli obbligazionari sono di due tipi: - Interessi: sono costituiti dal rateo di cedola e dal rateo di disaggio di emissione maturati alla data di regolamento dell'operazione. - Plusvalenze (minusvalenze) in conto capitale: costituiscono la differenza positiva (negativa) tra il prezzo di acquisto e quello di vendita o rimborso nel caso di titoli mantenuti sino alla scadenza. La definizione di prezzo utilizzata a tal fine è quella di prezzo "super-secco", pari alla differenza tra il prezzo secco e il rateo di disaggio di emissione maturato. Gli interessi maturati sono soggetti ad imposta sostitutiva del 12,5% (D.lgs. 239/96) Le plusvalenze (minusvalenze) ricadono nel regime impositivo del capital gain (D.Lgs. 461/97) e come tali sono tassate in maniera analoga alle differenze relative ai titoli azionari in base alla scelta del regime effettuata dal cliente (amministrato, gestito, dichiarato).

Fisiocrazia. Carattere fondamentale della fisiocrazia era la fede nell'ordine naturale, cioè nell'esistenza di leggi create dalla natura (l'importanza attribuita alla natura fu all'origine della denominazione “fisiocrazia”, dovuta a Du Pont de Nemours) per il governo della società umana. Il compito di convertire l'ordine naturale, come categoria astratta, in ordine positivo, cioè in un insieme d'istituzioni atte a garantire la prosperità delle società, spettava al principe, illuminato e consigliato dagli economisti. Per i fisiocratici la realizzazione dell'ordine naturale implicava necessariamente la proprietà privata e la libertà. L'individuo doveva essere libero di perseguire i propri interessi, cioè le proprie tendenze naturali pur nel rispetto degli interessi altrui: solo così si sarebbe conseguito l'interesse della collettività. Da qui l'adozione del motto, divenuto il simbolo del liberismo economico: laissez-faire, laissez-passer. Fra i primi pensatori a tentare di sistemare scientificamente e organicamente i fenomeni economici, i seguaci della fisiocrazia trasferirono il potere di creare ricchezza dal commercio (come avevano teorizzato i mercantilisti) alla produzione, intendendo però per produzione solo quella agricola. Solo la terra, infatti, per i fisiocratici era in grado di creare nuova ricchezza superiore a quella consumata. Questa eccedenza del prodotto sul consumato fu chiamata “prodotto netto”: l'analisi della sua circolazione fra le diverse classi sociali è stata descritta da Quesnay nel Tableau économique (1758). Industria e commercio furono pertanto considerati dai fisiocratici settori sterili, benché ciò non abbia loro impedito di difendere strenuamente la libertà di commercio all'interno e all'estero in reazione all'allora dominante sistema protezionista voluto dai mercantilisti. Essendo poi l'agricoltura il solo settore produttivo, solo su essa dovevano gravare le imposte.

Fissato bollato. Foglietto bollato o modulo sostitutivo soggetto a bollo, mediante il quale viene pagata la tassa sul trasferimento dei valori mobiliari e che rappresenta la documentazione dell'avvenuta esecuzione dei contratti di Borsa.

Fissazione (Fixation). Stabilire il prezzo attuale o futuro di un certo bene d'investimento. Nel fixing delle valute, per esempio, viene stabilito in modo univoco un prezzo di equilibrio momentaneo tra domanda e offerta di valuta estera.

Fixing dell'oro (Gold fixing). Nei mercati di Londra, Parigi e Zurigo, è la fissazione del prezzo dell'oro, che avviene due volte al giorno, alle 10.30 e alle 15.30 ora di Greenwich.

Flip-flop bond. Obbligazione che permette all'investitore di spostarsi tre due tipi diversi di prestito (ad es. da un prestito a tasso fisso a un prestito a tasso variabile).

Floating rate note (Floater). Titoli di credito a tasso variabile espressi in valuta straniera rispetto all'emittente. Vengono scambiati sul mercato di Londra e sono agganciati al Libor. Costituiscono una valida alternativa agli eurobond e ai titoli irredimibili.

Floor. Forma di contratto che consente di coprirsi dai rischi della fluttuazione del tasso variabile e nel contempo garantisce - in caso di discesa improvvisa dei tassi attivi - un rendimento minimo sui propri investimenti a tasso variabile.

Floor di tasso di interesse (Interest rate floor). Contratto assimilabile a un'assicurazione, in virtù del quale, contro la corresponsione di un premio commisurato all'ammontare nominale sottostante, il datore del premio ha il diritto di ricevere la differenza (se positiva) fra il tasso fisso predeterminato e il tasso variabile di riferimento.

Flottante (Float). Indica la quota di capitale azionario non detenuta dall'azionista di riferimento o dal gruppo di controllo di una società, ovvero la quota di capitale effettivamente circolante sul mercato. In Italia, la Consob fissa un limite minimo al flottante dei titoli quotati (oggi il 20%), per garantire un livello di liquidità sufficiente al regolare svolgimento delle contrattazioni.

Flussi in discesa. Flussi finanziari, o altro genere di beni, erogati da una casa madre in favore di una controllata.

Flusso di cassa (Cash flow). 1. Il flusso di cassa o cash flow è la ricostruzione dei flussi monetari (differenza tra tutte le entrate e le uscite monetarie) di una azienda/progetto nell'arco del periodo di analisi. Quando il flusso è positivo (incremento) si definisce cash inflow, quando è negativo (decremento) si definisce cash outflow.Il cash flow rappresenta una misura dell'autofinanziamento aziendale e può essere calcolato a partire dal conto economico dell'impresa. Il cash flow può essere scomposto in due componenti:

- cash flow operativo (o Unlevered Free Cash Flow), che è originato dalla gestione caratteristica di un'impresa;

- cash flow non operativo (che sommato a Unlevered Free Cash Flow dà il Flow to Equity), che tiene in considerazione tutte le altre operazioni di cassa (prestiti, dividendi, interessi, tasse non operative, tax shield, variazioni del capitale).

L'obiettivo è definire la generazione di cassa di un'impresa e di conseguenza l'attribuizione di tali flussi. Una generale "struttura" dei cash flows può aiutare a comprendere il concetto:

| Utile Operativo (EBIT) - |

| Tasse su Utile Operativo + |

| Ammortamenti + |

| Accantonamenti + |

| Voci non monetarie di accantonamento = |

| Flusso primaro (dopo le tasse) ± |

| Variazione del Capitale Circolante ± |

| Investimenti/Disinvestimenti = |

| Cash Flow Operazionale o Unlevered Free Cash Flow (After tax) o Operating Cash Flow - |

| Interessi (al netto del tax shiled sugli interessi- |

| Debiti = |

| Levered Cash Flow ± |

| Incremento passività ± |

| Incremento Capitale - |

| Dividendi al netto del tax shield sui dividenti pagati dalla società = |

| Flusso di Cassa Effettivo o Flow to Equity o Effective Equity Flow |

Si ha dunque che:

- Primary Cash Flow = fondi generati dalla attività ordinaria dell'impresa

- Unlevered Free Cash Flow = fondi generati per coprire o per rimborsare i debiti finanziari e remunerare il capitale

- Levered Cash Flows = Flussi generati per coprire o per remunerare il Capitale

- Flow to Equity = Effettivo flusso di cassa a disposizione della società e di "proprietà" degli "azionisti".

Il Flusso di cassa operativo è quindi l'elemento cardine con cui si separa la gestione d'impresa e il finanziamento della stessa. Il Cash Flow Operativo Unlevered Free Cash Flow è un concetto molto eleborato sviluppato dalla Wharton School e dalla scuola di Chicago e per il quale esiste ampia letteratura. Il Flow to Equity o cash-flow totale è definibile come il totale dei flussi di cassa generati dall'impresa mentre il Cash Flow Operativo è l'insieme dei flussi di cassa (cioè della liquidità) generati dalla sola gestione tipica (od operativa) ed è questa seconda definizione la più significativa per lo studio della gestione aziendale. L'insieme dei flussi di cassa generati dalla gestione tipica (che è indice della liquidità aziendale) è importante per stabilire in che misura ed in che maniera possono essere remunerati i centri di costo.

2. Per le banche sono rappresentati soprattutto dai prestiti erogati e dai depositi ricevuti, mentre nelle operazioni di finanziamento i flussi di cassa sono quelli mediante i quali si procede in un primo momento all'erogazione della somma, e man mano che ci si approssima all'estinzione del rimborso delle quote di interessi e di capitale.

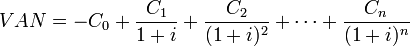

Flusso di cassa attualizzato. Il criterio del Valore Attuale Netto (VAN) si basa sul principio secondo il quale un’iniziativa merita di essere presa in considerazione solo se i benefici che ne possono derivare sono superiori alle risorse utilizzate. Nella costruzione della formula di calcolo del VANsi parte dalla legge di capitalizzazione adattandola ad operazioni che producono flussi di cassa distribuiti lungo diversi periodi; pertanto il VAN risulta dato dall'espressione seguente:

ovvero da:

![[1]\quad\quad \sum_{t=1}^n \frac{R_t}{(1+i)^t}](http://upload.wikimedia.org/math/7/8/2/782771a367a25aa0385e156fcaa9d475.png)

Dove si considerino:

- t: scadenze temporali;

- Ct: flusso finanziario (positivo o negativo) al tempo t;

- i: tasso di interesse al quale viene effettuata l'operazione (usualmente è utilizzato il tasso che rappresenta il costo medio ponderato del capitale o Weighted Average Cost of Capital - WACC);

Secondo tale criterio il progetto di investimento preferito è quello che presenta il VAN maggiore.

Flusso di cassa operativo disponibile (free cash flow). Questo valore è calcolato sottraendo dal flusso di cassa operativo lordo gli esborsi per:

- garantire il normale rinnovo delle immobilizzazioni tecniche,

- pagare le quote in scadenza dei debiti,

- assicurare una normale distribuzione dei dividendi.

Flusso di cassa operativo lordo. È calcolato sommando:

- utile operativo al netto delle imposte

- ammortamenti operativi.

Flusso di cassa negativo. È la situazione in cui, in un certo periodo, le uscite risultano superiori alle entrate.

Flusso di cassa scontato (Discounted cash flow). Valore attuale di un flusso di cassa futuro, misurato mediante l'utilizzo di un tasso d'interesse fissato precedentemente..

Flusso di fondi. Trasmissione di denaro da un soggetto a un altro, solitamente da un soggetto in possesso di fondi in eccedenza a uno che al contrario necessita degli stessi. Questo passaggio può essere effettuato grazie a un intermediario finanziario, il quale si occupa di trovare la composizione ottimale tra le esigenze dei due soggetti.

Flusso verso l'alto. Flussi finanziari, o altro genere di beni, da una controllata alla casa madre.

FMI (Fondo monetario internazionale). Organizzazione internazionale che si occupa della promozione e della cooperazione monetaria internazionale. Fondato nel 1945 con la finalità di assicurare il rispetto degli accordi di Bretton Woods per lo sviluppo economico e l'incremento degli scambi in un sistema di stabilità monetaria.

FOB. Free on board. Clausola tradizionale dei contratti di trasporto marittimo che indica, nella quotazione dei prezzi delle merci, che le spese di spedizione e i rischi sono a carico del venditore fino al caricamento della merce sulla nave. Tale clausola viene impiegata per indicare il valore delle merci inclusi i costi di trasporto e di assicurazione dal luogo di produzione o di commercializzazione fino alla frontiera nazionale.

Fogli gialli. Fogli sui quali vengono annotate le quotazioni di obbligazioni societarie trattate sul mercato over the counter, comprensive di note del market maker, del prezzo di acquisto e di quello di vendita.

Fondazioni bancarie. Le fondazioni bancarie sono persone giuridiche private senza fini di lucro, introdotte per la prima volta nell'ordinamento italiano con la legge n. 218 del 1990, la cosiddetta legge-delega Amato-Carli, con lo scopo di perseguire valori collettivi e finalità di utilità generale. Origine storica. Le fondazioni bancarie hanno origine dalle antiche casse di risparmio, associazioni private nate nell'Europa centrale ed affermatesi in Italia agli inizi del XIX secolo, quando si manifestò il bisogno di sostenere lo sviluppo produttivo dei ceti medio-piccoli dopo le disastrose guerre napoleoniche e di raccogliere i flussi di liquidità derivanti dalla nascente Rivoluzione industriale. L'attività delle casse di risparmio (nate su iniziativa prevalentemente privata) era diversa dall'attività bancaria vera e propria:

- le casse raccoglievano capitali con una sottoscrizione iniziale e poi con successivi depositi, mentre le banche nascono su iniziativa di gruppi ristretti ed hanno fini commerciali e speculativi;

- le casse svolgevano attività di assistenza e beneficenza, mediante elargizione di beni indirizzati gratuitamente verso i ceti più umili, mentre le banche raccoglievano e remuneravano il piccolo risparmio

La privatizzazione delle casse di risparmio. A partire dagli anni Ottanta, la Comunità europea ha innescato un processo di forte liberalizzazione e privatizzazione dell'economia, contraria ad ogni forma di «aiuti di Stato» e volta a privilegiare il regime di piena Concorrenza tra le imprese, anche quelle bancarie. L'impianto legislativo che ne è derivato è composto da:

- legge-delega Amato-Carli n. 218 del 1990;

- Decreto legislativo di attuazione n. 356 del 1990;

- legge-delega Ciampi n. 461 del 1998;

- Decreto legislativo di attuazione n. 153 del 1999;

- legge n. 448 del 2001 (c.d. legge Tremonti)

- legge n. 112 del 2002 (norma di interpretazione autentica)

L'impianto legislativo va letto alla luce del novellato art. 118 della Costituzione, che ha introdotto il principio di sussidiarietà orizzontale come criterio informatore dei rapporti tra pubblico e privato anche nella realizzazione delle finalità di carattere collettivo. Nascita delle fondazioni. All'inizio degli anni Novanta è emersa dunque la necessità di trasformare l'intero sistema bancario italiano per aggiornarlo rispetto alla cosiddetta «unità economica europea» che si va delineando. L'Italia doveva affrontare l'apertura dei propri mercati ai partner europei. All'epoca, più della metà degli enti creditizi era di diritto pubblico.

Il Governatore della Banca d'Italia (Carlo Azeglio Ciampi) trovò la soluzione per rendere le banche più appetibili per gli investitori stranieri: separare in due diverse entità le funzioni di diritto pubblico dalle funzioni imprenditoriali, cioè scorporare le fondazioni dalle banche ex pubbliche (s.p.a.): la legge-delega Amato-Carli n. 218 del 1990 dispose che gli enti bancari diventassero società per azioni, sotto il controllo di fondazioni, le quali successivamente avrebbero dovuto collocare le proprie azioni sul mercato. La legge-delega del 1990 configura le fondazioni bancarie come holding pubbliche che gestiscono il pacchetto di controllo della banca partecipata ma non possono esercitare attività bancaria; i dividendi sono intesi come reddito strumentale ad un'attività istituzionale (quella indicata nello Statuto, che deve perseguire «fini di interesse pubblico e di utilità sociale». Nella prima fase (1990-1997), prevale un'ambiguità di fondo: attività bancaria e finalità istituzionali sono ancora piuttosto confuse, anche perché le fondazioni bancarie da un lato devono controllare la banca e dall'altro devono perseguire scopi non di lucro.

L'unico elemento chiaro di attività "sociale" delle fondazioni bancarie si ritrova nel dettato della legge 266/1991 istitutiva delle organizzazioni di volontariato: l'art. 15 che dispone che un quindicesimo dei proventi di questi enti venga devoluto ai fondi regionali per il volontariato. L'evoluzione normativa degli anni seguenti mira proprio ad eliminare questa confusione: un sistema misto di incentivi e vincoli mette in moto il mercato, nonostante la regolamentazione delle attività istituzionali sia ancora carente. La riforma Ciampi - Amato. La legge delega n. 461 del 1998 e il successivo Decreto legislativo n. 153 del 1999 afferma l'idea per cui le fondazioni devono operare nel mondo non-profit, pur potendo conservare una certa vocazione economica (ma sempre nell'ambito degli scopi non lucrativi). Il decreto individua sei settori rilevanti, nei quali le fondazioni bancarie possono scegliere di impiegare il proprio patrimonio: assistenza e sanità; ricerca scientifica; attività culturali; arte; ambiente; istruzione. Le fondazioni bancarie possono così assumere la struttura di "fondazioni grant-making" (erogare denaro ad organizzazioni non profit che operano nei sei settori individuati) oppure possono scegliere quella di "fondazioni operative", svolgendo direttamente attività d'impresa nei suddetti settori, attività strumentale al raggiungimento dello scopo di utilità sociale. Tale assetto legislativo necessitava di alcuni aggiustamenti, poiché vi era una dispersione di impiego dei proventi patrimoniali da parte delle fondazioni (che erogavano "a pioggia" importi modesti e solo in alcune aree del Paese). La legge del 1998 introduce perciò la «programmazione triennale» dell'attività delle fondazioni e indebolisce il legame fondazioni-banche, affidando la partecipazione a delle «società di gestione del risparmio» (scelte con gare pubbliche) ma soprattutto ribadisce l'appartenenza della materia al diritto privato e non al diritto pubblico. Il Decreto legislativo n. 153 del 1999 attribuisce alle Fondazioni la natura giuridica di associazione privata senza fini di lucro e la piena autonomia statutaria e di gestione: di conseguenza, le Fondazioni (a partire dal 1999) hanno dovuto adottare nuovi statuti sottoposti all'approvazione dall'Autorità di Vigilanza (Ministero italiano dell'Economia e delle Finanze) e hanno assunto la piena autonomia statutaria e di gestione.

Fondi. Indica genericamente il denaro immediatamente a disposizione per l'utilizzo.

Fondi a copertura. Sono quei fondi che permettono all'investitore di partecipare all'evoluzione positiva dei mercati finanziari, beneficiando allo stesso tempo di una vasta copertura contro le fluttuazioni sfavorevoli che superano una data percentuale.

Fondi ad accumulazione. Tipo di fondo o azione che consente il reinvestimento automatico del reddito conseguito dal sotteso portafoglio. Il numero di quota-parte d'accumulazione non cambia con il reinvestimento del reddito. Nel caso di fondi domiciliati nel Regno Unito il reddito viene reinvestito su base netta (ad avvenuta detrazione delle tasse). Per quanto riguarda i fondi domiciliati offshore, il reinvestimento viene normalmente rinegoziato su base lorda. La responsabilità fiscale dei singoli investitori è determinata dal paese di residenza.

Fondi aggiunti. Sono fondi originati dalla differenza tra l'ammontare nominale di un prestito obbligazionario in estinzione e quello del prestito che viene emesso in occasione del rimborso del primo. Questo termine si riferisce sia alle emissioni di privati che a quelle di autorità pubbliche e in questo caso si ha creazione e distruzione di base monetaria.

Fondi attivi. Il gestore di un fondo può scegliere due comportamenti nell'amministrazione di un portafoglio collettivo. Deve infatti decidere se indirizzarsi su titoli che seguano l'andamento medio del mercato senza troppi scossoni, o rischiare investimenti che si discostino da questo. Immaginiamo che un gestore investa in titoli azionari che compongono il Mib30. Il comportamento del fondo sarà sempre assai simile a quello di tale indice, e il rendimento sarà passivamente legato dall'evoluzione del mercato italiano. In questo caso il fondo si dice passivo o indicizzato, proprio perché legato strettamente a un indice di Borsa. Supponiamo invece (fondo attivo) che il gestore, a prezzo di analisi ovviamente più laboriose, decida di rischiare su titoli fuori dall'indice che promettono di crescere assai più della media: se gli andrà bene, porterà ai sottoscrittori del suo fondo utili maggiori del suo collega "passivo", ma se gli andrà male li esporrà a perdite maggiori.E' utile sapere che i fondi attivi, anche a causa dei costi maggiori, superano il rendimento di quelli passivi in meno del 30% dei casi. E' della massima importanza, quando si sottoscrive un fondo, sapere quale sia la sua natura a questo riguardo.

Fondi chiusi. Fondi di investimento caratterizzati da un numero di quote prestabilite, che vengono assegnate ai sottoscrittori in funzione della quota di capitale posseduta.

Fondi comuni armonizzati. Fondi comuni rientranti nell’ambito di applicazione della direttiva CEE 20.12.1985, n. 611, e successive modificazioni, caratterizzati dalla forma aperta, dalla possibilità dell’offerta al pubblico delle quote e da taluni limiti agli investimenti. Con riferimento a questi ultimi si ricorda, tra l’altro, l’obbligo di investire prevalentemente in strumenti finanziari quotati.

Fondi comuni a scadenza. E' un tipo di fondo comune di investimento che prevede l'investimento del patrimonio in titoli obbligazionari, titoli di Stato e certificati ipotecari. La particolarità di questo fondo è legata alla possibilità di acquisire un portafoglio di titoli che non subisce movimentazioni fino alla scadenza di tutti i titoli. In questa data ai possessori delle quote verrà restituito il capitale.

Fondi comuni azionari. Fondi comuni di investimento che concentrano la maggior parte del patrimonio (almeno il 70%) in azioni.

Fondi comuni bilanciati. Fondi di investimento che perseguono una strategia di diversificazione degli investimenti tra azioni e obbligazioni. Affinché i fondi possano esser definiti bilanciati devono avere una quota di investimenti azionari non superiori al 70% e non inferiori al 20% rispetto al totale.

Fondi comuni di investimento. Sono strumenti finanziari (Organismi di Investimento Collettivo del Risparmio, OICR) che raccolgono il denaro di risparmiatori che demandano la gestione dei propri risparmi a una società di gestione con personalità giuridica e capitale distinti da quelli del fondo. In Italia i fondi comuni sono stati istituiti con la Legge n° 77 del 1983 (il primo ad operare è stato Gestiras Obbligazionario) anche se, a quella data, esistevano già una decina di fondi di diritto lussemburghese. I fondi comuni investono il denaro raccolto dai sottoscrittori in valori mobiliari che costituiscono il patrimonio indiviso del fondo, di cui ogni risparmiatore detiene un certo numero di quote (la quota è la frazione di patrimonio unitaria del fondo di investimento e ha un valore che cambia nel tempo in relazione all'andamento dei titoli nei quali il fondo investe). Il Decreto Legislativo n. 58/98 definisce il fondo comune di investimento come "il patrimonio autonomo, suddiviso in quote, di pertinenza di una pluralità di partecipanti gestito in monte". Indipendentemente dalla tipologia di fondo, tutti i partecipanti hanno gli stessi diritti: i guadagni o le perdite, dal momento che il fondo non garantisce un rendimento certo (a meno di alcune tipologie particolari di prodotti), sono in proporzione a quanto investito, o meglio, in proporzione al numero di quote in possesso. I fondi comuni, essendo gestiti da professionisti del settore, permettono ai piccoli investitori, se ben consigliati, di sottoscrivere investimenti aderenti al proprio profilo finanziario, in termini di rischio/rendimento. Inoltre, attraverso i piani di accumulo, hanno avvicinato al mercato anche coloro che momentaneamente non disponevano di sostanziosi risparmi. In relazione agli obiettivi finanziari, al rischio e al rendimento atteso il risparmiatore può scegliere tra diversi tipi di fondi: bilanciati, obbligazionari, azionari, di liquidità e flessibili. I fondi comuni di investimento possono essere classificati sulla base di molti parametri. Una prima distinzione riguarda la modalità di distribuzione dei profitti:

- fondi a distribuzione dei proventi, in cui le eventuali plusvalenze realizzate in un arco temporale predefinito possono essere accreditate - in parte o interamente - sul conto corrente del risparmiatore sotto forma di "cedola" semestrale o annuale;

- fondi ad accumulazione dei proventi, in cui i guadagni rimangono all'interno del fondo e il sottoscrittore li realizza (cioè li trasforma in denaro contante) al momento della vendita delle quote.

Un’ulteriore distinzione, individua dal Reg. del Ministero del Tesoro n. 228/99, deve essere fatta tra fondi chiusi e fondi aperti:

- fondi chiusi: prevedono il rimborso (da parte della SGR che lo ha istituito) delle quote sottoscritte solo in periodi determinati. Sono caratterizzati da un numero di quote predeterminato ed invariabile nel tempo. L’ammontare minimo di ogni singola quota è in genere elevato, in quanto si tratta di investimenti con un livello di rischio spesso elevato;

- fondi aperti: sono caratterizzati dalla variabilità del patrimonio (che può quindi di giorno in giorno aumentare o diminuire in funzione delle nuove sottoscrizioni o delle domande di rimborso delle quote in circolazione) e rappresentano la forma più diffusa di fondo.

I fondi aperti vengono suddivisi, da un punto di vista giuridico, in fondi di diritto italiano armonizzati UE e fondi di diritto italiano non armonizzati UE.

I fondi di diritto italiano armonizzati UE sono i fondi gestiti da società italiane con sede legale in Italia e sottoposti alle direttive comunitarie n. 611/85 e 220/88 recepite nel nostro ordinamento con il Decreto Legislativo n. 83/92. La legge comunitaria prescrive una serie di vincoli sugli investimenti con l’obiettivo di contenere i rischi e salvaguardare i sottoscrittori, a esempio:

- non possono investire più del 10% del patrimonio in strumenti finanziari di un singolo emittente, in altri fondi, prodotti derivati o titoli non quotati nei mercati regolamentati;

- non possono investire in strumenti derivati per la copertura dei rischi, per un ammontare totale che ecceda il valore netto del fondo.

I fondi di diritto italiano non armonizzati UE sono invece i fondi istituiti col provvedimento della Banca d’Italia del 20/9/1999 e caratterizzati da una maggiore libertà di investimento del patrimonio raccolto. A essi, infatti, non vengono applicati i vincoli e le limitazioni previste dalla legge comunitaria per i fondi armonizzati. Fanno parte di questa tipologia i fondi speculativi (o hedge funds) e i fondi di fondi.

Fondi comuni di investimento a capitale proprio. Genere d'investimento nel quale si acquistano quote di fondi comuni d'investimento, le si offrono in garanzia per ottenere un finanziamento con il quale si sottoscrive successivamente una polizza assicurativa sulla vita. In questo modo si riesce a beneficiare anche dell'apprezzamento delle quote del fondo.

Fondi comuni di investimento chiusi. Sono fondi, disciplinati dal Testo unico in materia d’intermediazione finanziaria, in cui a

differenza dei fondi aperti il rimborso delle quote ai partecipanti avviene solo a scadenze predeterminate. Devono necessariamente assumere la forma chiusa i fondi che investono in attività immobiliari, in strumenti finanziari non quotati in misura superiore al 10 per cento del patrimonio, in crediti e in altri beni diversi dagli strumenti finanziari. Assumono generalmente questa forma i fondi che esercitano le attività di investimento nel capitale di rischio delle imprese, nel periodo di avvio dell’attività (vedi: Venture capital) o in fasi successive del ciclo di vita aziendale, al fine di favorirne lo sviluppo (private equity).

Fondi comuni di investimento immobiliare. Sono fondi chiusi che investono esclusivamente o prevalentemente in beni immobili, diritti reali immobiliari e partecipazioni in società immobiliari (vedi: Fondi comuni di investimento chiusi).

Fondi comuni di investimento mobiliare aperti. Sono fondi, disciplinati dal Testo unico in materia d’intermediazione finanziaria, in cui i partecipanti hanno diritto di chiedere in qualsiasi momento il rimborso delle quote al valore di mercato secondo le modalità previste dalle regole di funzionamento del fondo. Investono prevalentemente in strumenti finanziari negoziati nei mercati regolamentati.

Fondi comuni flessibili. Fondi comuni di investimento che lasciano ampia discrezionalità al gestore, che non ha vincoli specifici nella composizione dell'asset allocation.

Fondi comuni obbligazionari. Fondi comuni di investimento specializzato nell'investimento in titoli obbligazionari. Si definisce obbligazionario un fondo che riserva l'investimento in azioni in una percentuale inferiore al 20%.

Fondi comuni riservati a investitori qualificati. Sono fondi, disciplinati dal Testo unico in materia d’intermediazione finanziaria, a cui possono partecipare soltanto i cosiddetti investitori qualificati. Si considerano investitori qualificati: le SIM, le banche, gli agenti di cambio, le SGR, i fondi pensione, le imprese di assicurazione e le altre categorie di soggetti individuate dal decreto del Ministro del Tesoro del 24.5.1999, n. 228. I fondi riservati possono investire il patrimonio anche in deroga ai limiti prudenziali previsti in via generaleper gli altri fondi.

Fondi comuni speculativi. Sono fondi, disciplinati dal Testo unico in materia d’intermediazione finanziaria e dal decreto del

Ministro del Tesoro del 24.5.1999, n. 228, non sottoposti a vincoli riguardo all’oggetto degli investimenti, che possono derogare ai divieti di carattere generale e alle norme prudenziali fissate per gli altri fondi. Sono previsti limiti al numero massimo di partecipanti, la sottoscrizione minima iniziale non può essere inferiore a 500.000 euro e l’offerta di quote non può essere oggetto di sollecitazione all’investimento (vedi anche: Hedge funds).

Fondi di fondi. Sono quei fondi che investono il loro intero patrimonio in quote di altri fondi.

Fondi di mercato monetario. Sono fondi comuni aperti (vedi: Fondi comuni di investimento mobiliare aperti) le cui quote sono, in termini di liquidità, altamente sostituibili ai depositi e che, secondo i criteri stabiliti dalla Banca centrale europea, rientrano tra le Istituzioni finanziarie monetarie (vedi).

Fondi di settore. Fondi comuni di investimento specializzati negli investimenti in titoli di società che operano nel medesimo settore.

Fondi esterni. Immissione di fondi provenienti dall'esterno a completamento del capitale esistente, per le operazioni di gestione di una società. Possono trattarsi di prestiti bancari, di fondi provenienti da emissioni di prestiti obbligazionari oppure di afflussi di capitale di rischio provenienti da operazioni di venture capital.

Fondi etici. Fondi comuni di investimento che, in base al proprio statuto, investono il proprio patrimonio in società che soddisfano determinati requisiti ambientali o umanitari. I fondi etici possono prevedere lo stacco periodico di una cedola in favore di organizzazioni senza scopo di lucro.

Fondi federali. Fondi generati da disponibilità bancarie eccedenti le riserve obbligatorie fiate dalla Fed. Sono oggetto di transazione sul mercato monetario.

Fondi garantiti. I cosiddetti fondi "garantiti" comprendono due tipi base: quelli che garantiscono una remunerazione di capitale o una proporzione prescritta di capitale (di solito dal 90 al 95%) su un periodo fisso, normalmente cinque anni, approssimativamente equivalenti alle remunerazioni a tasso d'interesse fisso sul lungo termine o alle remunerazioni del mercato azionario meno i costi delle opzioni o dei "future" dell'"assicurazione" e quelli che offrono protezione al ribasso "graduale" o a regolazione variabile, di norma limitata al 5-15% a corrispettivo delle remunerazioni del mercato azionario meno, come sopra, il costo dell'"assicurazione".

Fondi Hedge. I fondi hedge hanno l'obiettivo di produrre rendimenti costanti nel tempo, con una bassa correlazione rispetto ai mercati di riferimento, attraverso però investimenti singolarmente ad alto rischio, ma con possibilità di ritorni molto fruttuosi Sono contraddistinti dal numero ristretto di soci partecipanti e dall'elevato investimento minimo richiesto. Sono soggetti a normative che, per quanto riguarda la prudenza, sono più limitate rispetto a quelle che vincolano gli altri operatori finanziari. Una tipica operazione effettuata dagli hedge funds è la vendita allo scoperto, a scopo ribassista; tale operazione infatti non è permessa, di norma, ai fondi comuni canonici di diritto italiano (costituiscono eccezione i fondi che hanno recepito le nuove normative Ucits III). Sono fondi ad alto rischio per l'investitore. In Italia sono rappresentati da fondi comuni di investimento speculativi (decr. Min. Tesoro 228/1999) recante norme per la determinazione dei criteri uniformi per i fondi comuni di investimento. Quest'ultimo costituisce uno schema strutturale atipico disciplinato attraverso negozi privatistici, disancorato dalle modalità di partecipazione e dall'oggetto tipico dell'investimento rispetto ai fondi comuni classici. Le Società di gestione del risparmio (SGR) possono istituire fondi speculativi il cui patrimonio è diverso da quello previsto in via prudenziale dalla Banca d'Italia con reg. 20/09/1999.

Le caratteristiche indicate dal detto Decreto sono:

- numero partecipanti inferiore alle 200 unità;

- ammontare minimo non inferiore a 500 mila Euro;

- le quote non possono essere oggetto di sollecitazione.

Il regolamento del fondo deve menzionare la rischiosità e la circostanza che esso viene gestito in deroga ai divieti stabiliti dalla Banca d'Italia e dalla CONSOB. Nel regolamento del fondo sono indicati i beni oggetto dell'investimento e le modalità di partecipazione (conferimenti e ritiro delle quote). In considerazione degli effetti potenziali sulla stabilità delle SGR, i fondi speculativi possono essere istituiti o gestiti solo dalle SGR che hanno ad oggetto esclusivo l'istituzione o la gestione di tali fondi.

Fondi indicizzati. Fondi il cui mandato di gestione consiste esclusivamente nell'ottenere una performance almeno pari a quella di un indice denominato benchmark. Tale risultato può essere ottenuto replicando la composizione dell'indice o adottando strategie di minimizzazione dell'errore.

Fondi inflation linked. Fondi indicizzati sull'inflazione.I fondi Inflation linked sono stati ideati per i risparmiatori che intendono proteggere il proprio capitale dall’erosione del potere di acquisto del denaro, garantendo un rendimento pari, o se possibile superiore, al tasso di inflazione.

Fondi immobiliari. Fondi comuni che investono in proprietà immobiliari, i quali, oltre a beneficiare dell'incremento di valore, traggono profitto anche dal reddito corrente prodotto dal bene stesso (per esempio gli affitti).

Fondi monetari. Si indicano quei fondi comuni di investimento che effettuano investimenti in strumenti finanziari a breve termine, come pronti contro termine, buoni del tesoro, certificati di credito del tesoro, etc.

Fondi non accreditati. Fondi di denaro per i quali esiste, nel sistema contabile di una banca, una registrazione ma che ancora non sono stati effettivamente raccolti. Per esempio il versamento di assegni prima che sia trascorso il periodo di giorni necessari per l'incasso.

Fondi pensione. Fondi che erogano prestazioni previdenziali in favore dei lavoratori di un’impresa, settore o categoria professionale, volti a integrare il trattamento pensionistico pubblico. La relativa disciplina è contenuta nel D.lgs. 5.12.2005, n. 252, che ha riformato le norme sulla previdenza complementare. I fondi pensione si distinguono in due tipologie principali: negoziali e aperti. Quelli negoziali vengono istituiti per singola impresa o gruppi di imprese o enti, per categorie di lavoratori o comparto di riferimento o per raggruppamenti territoriali, in seguito a contratti collettivi nazionali, accordi o regolamenti aziendali, accordi fra lavoratori autonomi o liberi professionisti promossi dai sindacati o dalle associazioni di categoria. I fondi aperti sono istituiti da banche, assicurazioni, SGR e SIM e consentono l’adesione su base collettiva o individuale, senza vincoli di appartenenza del lavoratore a specifiche aziende o categorie. Le forme pensionistiche complementari che risultavano istituite alla data di entrata in vigore della L. 23.10.1992, n. 421, vengono definite “preesistenti”. Tra queste ultime, si annoverano anche i fondi bancari interni, senza personalità giuridica, già istituiti all’interno delle banche e delle società appartenenti a gruppi bancari. Il D.lgs. 5.12.2005, n. 252, prevede il trasferimento alla Covip della vigilanza su questi fondi, sinora sottoposti alla supervisione della Banca d’Italia ai sensi dell’art. 18 del D.lgs. 21.4.1993, n. 124. Vedi articolo.

Fondi per rischi e oneri. Macroclasse B del passivo dello stato patrimoniale. In questa macroclasse vengono inseriti accantonamenti destinati a coprire costi, o certi dell'ammontare ma incerti del quando, oppure incerti, sia dell'ammontare, sia del quando. 1) Fondo per trattamento di quiescenza e obblighi simili. Sono fondi di previdenza del personale diversi dal trattamento di fine rapporto (TFR), come i fondi pensione sostitutivi o integrativi del trattamento previdenziale dell'Inps o di altri Istituti di previdenza. 2) Fondo per imposte. Accantonamenti effettuati a fronte di debiti tributari probabili o di ammontare indeterminato. Non comprende quelli certi che vanno inseriti sotto la voce debiti tributari. 3) Altri fondi. Rappresenta altri fondi non previsti tra i primi due come, a esempio, i rischi dei cambi, i rischi nel collaudo impianti, i rischi per rettifiche dei prezzi di vendita, i rischi per manutenzioni straordinarie di impianti di produzione.

Fondi rettificativi (Valuation reserve). Conti inclusi nel bilancio di una società per rettificare il valore attribuito ad alcune attività in fase di stesura del documento contabile. Un esempio di riserve rettificative sono le riserve per perdite sui crediti oppure i fondi di ammortamento. In questi conti vengono accantonate le quote dei costi di competenza dell'esercizio, come per esempio il minor valore di alcuni crediti derivante dall'insolvenza, ecc.

Fondi sovrani. Sono denominati fondi sovrani i fondi di investimento, controllati direttamente dai governi di alcuni paesi, che vengono utilizzati per investire in strumenti finanziari (azioni, obbligazioni, immobili) i surplus fiscali o le riserve di valuta estera. I fondi sovrani sono nati soprattutto nei paesi forti esportatori di petrolio: Emirati Arabi Uniti, Qatar, Norvegia, ma anche Singapore, dove, grazie al rilevante surplus fiscale, il governo ha costituito il fondo Temasek, uno dei primi nati e uno dei più attivi, soprattutto nelle imprese del Sud-Est asiatico. Molto attivi sono anche i fondi sovrani di Abu Dhabi e quello di Dubai. La Cina dispone di ingenti riserve di valuta estera, grazie al suo notevole surplus commerciale; tali riserve sono in gran parte investite in titoli di Stato statunitensi. Nel 2007 è stato costituito il China Investment Corporation, un fondo d'investimento con una dotazione di 200 miliardi di dollari attivo sul mercato azionario; il primo investimento del neonato fondo è stato l'acquisto di una quota pari a circa il 10% del gestore di private equity Blackstone, cui ha fatto seguito l'investimento da 5 miliardi di dollari nella banca Morgan Stanley. La crisi dei mutui subprime che ha messo in difficoltà molte banche statunitensi ha fatto emergere il peso crescente dei fondi sovrani, intervenuti con i loro capitali in istituti come Citigroup, UBS, Merrill Lynch e Barclays. La nascita di un fondo sovrano cinese, l'accresciuta importanza di quelli arabi ed i possibili investimenti da parte di fondi russi ha destato preoccupazioni in Europa e negli USA per le possibili interferenze da parte di governi stranieri sulla gestione delle industrie. La Commissione Europea ha chiesto ai governi nazionali di fissare i settori "strategici" per la sicurezza nazionale nei quali introdurre restrizioni agli investimenti da parte dei fondi sovrani.

Fondi strutturali. Sono quei fondi istituiti nell'ambito della UE al fine di sostenere a livello finanziario gli interventi di natura strutturale.

Fondo. Termine generico per indicare voci del passivo dello stato patrimoniale. Vedi voci seguenti.

Fondo ammortamento. È la somma delle quote di ammortamento distribuite nei vari esercizi.

Fondo a go go. Fondo comune d'investimento che investe in titoli ad alta rischiosità, che teoricamente è in grado di offrire rendimenti altrettanto elevati.

Fondo comune a capital gain. Fondo comune di investimento la cui metodologia di gestione mira al raggiungimento di incrementi del valore capitale dei titoli in cui ha investito il patrimonio. Questi fondi possono raggiungere rendimenti molto più alti della media in periodi di mercato azionario crescente, ma al contrario possono mostrare perdite altrettanto alte in periodi di declino del livello medio dei prezzi delle azioni.

Fondo comune aperto. È un fondo comune d'investimento il cui patrimonio varia, non solo per le variazioni dei prezzi di mercato, ma anche in funzione delle sottoscrizioni o dei rimborsi effettuati dagli investitori. La società di gestione deve essere sempre disponibile ad accettare nuove sottoscrizioni o a rimborsare i sottoscrittori che ne facciano richiesta.

Fondo comune di investimento. Istituzione finanziaria specializzata nell'investire in valori mobiliari. Opera una raccolta di fondi presso un grande numero di risparmiatori, che remunera attraverso una partecipazione ai risultati in ragione percentuale alle quote possedute.

Fondo comune di investimento bilanciato. Fondo comune di investimento mobiliare il cui patrimonio viene solitamente distribuito in titoli a reddito fisso e azioni ordinarie e privilegiate.

Fondo comune in opzioni. Si tratta di un fondo comune d'investimento in grado di acquistare o vendere contratti di opzione per potersi coprire dai rischi o per speculare sulle previsioni di mercato.

Fondo con commissione di entrata (Load fund). È un tipo di fondo comune avente una commissione d’entrata sugli acquisti di quote. I fondi che al contrario sono privi di questa commissione sono chiamati "no load fund".

Fondo di acquisto. È una clausola eventualmente presente tra le modalità di gestione di un prestito obbligazionario o di azioni convertibili, la quale sancisce che l'emittente debba fare il massimo sforzo per riacquistare periodicamente una quota di titoli in essere, solitamente a un prezzo non superiore al valore nominale.

Fondo di ammortamento. Fondo che accoglie gli accantonamenti disposti periodicamente da un'azienda al fine di precostituire i mezzi finanziari per l'estinzione di un prestito secondo un determinato piano predefinito.

Fondo di garanzia dei depositi federali (Federal deposit insurance corporation). Autorità pubblica statunitense predisposto all'assicurazione dei depositi bancari. Ha anche il compito di vigilanza del sistema bancario.

Fondo di investimento bilanciato. Fondo comune di investimento mobiliare che segue una politica di ripartizione degli investimenti fra obbligazioni e capitale di rischio.

Fondo di investimento chiuso. Fondo di investimento che regola l'emissione di un numero fisso di azioni, vendute ai partecipanti in maniera proporzionale alla quota di capitale posseduta.

Fondo di investimento immobiliare. Fondo d'investimento, generalmente chiuso, il cui patrimonio è investito in proprietà immobiliari produttrici di reddito.

Fondo di settore. È un fondo comune di investimento che per statuto investe in titoli di società operanti nel medesimo settore economico.

Fondo imposte. Si tratta di una passività per accertamenti di imposte da parte degli uffici competenti (debito non certo) e per le imposte differite su componenti di reddito (ad esempio plusvalenze) per i quali l'azienda chiede vengano tassati nei successivi esercizi e comunque entro il quarto.

Fondo interbancario di tutela dei depositi. Costituito nel 1987 e inizialmente ad adesione volontaria, è oggi un consorzio obbligatorio riconosciuto dalla Banca d'Italia e la cui attività è disciplinata dallo Statuto e dal Regolamento. A tale fondo devono aderire tutte le banche italiane aventi come forma societaria la Società per azioni. Per le succursali di banche comunitarie operanti in Italia l'adesione al Fondo Interbancario di Tutela dei Depositi è volontaria, ed è finalizzata ad integrare la tutela offerta dal sistema di garanzia dello Stato di appartenenza. Sono escluse le banche di Credito cooperativo che aderiscono al Fondo di Garanzia dei Depositanti del Credito Cooperativo. Il fondo garantisce una copertura massima fino a 103.291,38 euro (200 milioni di lire) per depositante e per istituto di credito (quindi, in caso si disponga di due conti da 100.000 € ciascuno in due banche diverse la garanzia è totale). Sempre per legge i cittadini hanno diritto a effettuare prelievi di denaro contante dal proprio conto, in modo del tutto gratuito. Se la banca ha problemi di liquidità, il fondo interviene per garantire questo diritto, a esempio in caso di temporanea insolvenza o di fallimento. Il fondo consiste in un accantonamento contabile e in un patto di solidarietà fra istituti di credito, che si impegnano a intervenire uno in soccorso dell'altro, nelle misure stabilite, mentre non vi sono reali accantonamenti di denaro o titoli messi a disposizione di un soggetto gestore del fondo.