Clicca l'iniziale della parola cercata.

A B

C

D-E

F-G-H

I-J-K

L-M-N Q-R

S

T-U

V-W-X-Y-Z

O - P

Obbedienza fiscale (del settore market). Rapporto fra il gettito effettivo e il gettito dovuto del settore market. E' il complemento a 1 della resistenza fiscale. Sinonimo di fedeltà, adempimento, compliance.

Obbligazione Spesso chiamata con il termine inglese bond) è un titolo di credito emesso da società o enti pubblici che attribuisce al possessore il diritto al rimborso del capitale più un interesse. Lo scopo di un'emissione obbligazionaria (o prestito obbligazionario) è il reperimento di liquidità. Di solito, il rimborso del capitale avviene alla scadenza al valore nominale e in un'unica soluzione, mentre gli interessi sono liquidati periodicamente (trimestralmente, semestralmente o annualmente). L'interesse corrisposto periodicamente è detto cedola perché in passato per riscuoterlo si doveva staccare il tagliando numerato unito al certificato che rappresentava l'obbligazione. Se l'emittente non paga una cedola (così come se è insolvente nei confronti delle banche o di creditori commerciali), un singolo obbligazionista può presentare istanza di fallimento.

Categorie.

- Obbligazioni callable: sono delle obbligazioni a tasso fisso per le quali l'emittente si riserva la facoltà di rimborsarle prima della reale scadenza delle stesse.

- Obbligazioni convertibili: sono obbligazioni che incorporano la facoltà di convertire, ad una scadenza prefissata, il prestito obbligazionario in azioni secondo un rapporto di cambio predeterminato.

- Obbligazioni a tasso fisso: sono obbligazioni che remunerano l'investimento ad un tasso di interesse fisso stabilito prima dell'emissione. All'interno della categoria delle obbligazioni a tasso fisso è tuttavia possibile distinguere almeno due diverse tipologie di obbligazioni, che prevedono che il tasso fisso prestabilito cresca o diminuisca durante la vita del titolo (si tratta, rispettivamente, delle obbligazioni "step up" e "step down").

- Obbligazioni a tasso variabile: sono obbligazioni che remunerano l'investimento ad un tasso di interesse variabile. Il tasso varia a determinate scadenze temporali seguendo i tassi di mercato.

- Obbligazioni Zero-Coupon (o Zero-Coupon Bonds, abbreviato ZCB): sono obbligazioni senza cedola (coupon) che quindi non liquidano periodicamente gli interessi ma li corrispondono unitamente al capitale alla scadenza del titolo. La duration di uno ZCB è uguale alla sua vita residua.

- Obbligazioni strutturate: sono obbligazioni il cui rendimento dipende dall'andamento di un'attività sottostante.

- Rendite perpetue: sono obbligazioni che corrispondono perpetuamente una cedola predefinita. Tali obbligazioni non presuppongono nessun rimborso a termine.

Qualità dell'emittente.

La qualità (solvibilità) dell'emittente viene espressa mediante una misura globalmente riconosciuta: il rating. Il rating esprime la classificazione della qualità degli emittenti di un titolo obbligazionario secondo determinati criteri che spaziano dalla solidità finanziaria alla potenzialità dell'emittente. Esistono istituti che propongono differenti notazioni concernenti la qualità dei debitori, tra i più noti vi sono Standard & Poor's, Moody's e Fitch. Tali aziende di rating eseguono un costante monitoraggio delle società emittenti. Concretamente il rating è una sorta di punteggio ponderato che gli istituti attribuiscono ai differenti emittenti. Le obbligazioni con rating AAA esprimono il più alto grado di qualità dell'emittente. Bond con rating inferiori ingloberanno, nella loro quotazione, una riduzione del corso derivante dall'inferiore qualità dell'emittente. Ovviamente, maggiore è il rischio che le obbligazioni di una data società rappresentano, minore sarà il voto e più alta la remunerazione spettante all'investitore. Talune società non sono classificate dalle aziende di rating. Esse sono dette unrated, ma non sono necessariemente meno sicure di altre.

Duration.

La duration è un indicatore della durata finanziaria del titolo, ovvero la vita residua del titolo ponderata con il flusso di cedole che il titolo pagherà in futuro. È dunque un numero che è funzione di 3 variabili: tassi di mercato, vita residua, valore delle cedole. Il suo valore, espresso in anni, è compreso tra 0 e la vita residua del titolo. È esattamente pari alla vita residua per gli Zero Coupon Bond. La duration è bassa per quei titoli con refixing a breve (tipo le obbligazioni a tasso variabile che, indicizzate a prefissati tassi, adeguano l'importo della cedola alle variazioni del parametro). La duration viene anche usata per determinare la sensibilità del titolo ad una variazione dei tassi al quale è strettamente correlata: all'aumentare (diminuire) della duration la sensibilità di prezzo del titolo aumenta (si riduce). Esistono diversi tipi di duration, le più comuni sono la modified duration e la Macaulay duration.

Fattori che determinano il prezzo.

Il prezzo di un'obbligazione è determinato da 4 parametri fondamentali:

- Tasso d'interesse di mercato

- Cedola (tasso d'interesse pagato dall'emittente)

- Scadenza dell'obbligazione (maturità)

- Rating.

Obbligazione AAA. Titolo al quale è stata conferita la valutazione(rating) di massima solvibilità.

Obbligazione a cedola corrente. Cedola di un titolo a reddito fisso che è compresa in un range di più o meno mezzo punto percentuale rispetto ai rendimenti di mercato.

Obbligazione ad aggiustamento. Titolo a reddito fisso con remunerazione vincolata alla capacità della società di assolvere i propri impegni di carattere finanziario. Questi titoli, che conferiscono maggior elasticità nella gestione finanziaria, vengono emessi da società che si trovano in condizioni di insolvenza, in sostituzione di titoli obbligazionari che potrebbero non venire rimborsati.

Obbligazione ad azzeramento. Titolo obbligazionario per il quale è prevista la facoltà periodica per l'emittente di modificare la cedola distribuita in modo che il prezzo del titolo diventi uguale al valore nominale.

Obbligazione a doppia valuta. Titolo a reddito fisso per il quale i pagamenti cedolari sono in una determinata divisa, mentre il rimborso finale viene effettuato in una divisa differente.

Obbligazione a garanzia fiscale illimitata. Titolo emesso dalle autorità locali degli Stati Uniti il cui rimborso è garantito dalle tasse locali. Nel caso in cui i fondi destinati al rimborso non fossero sufficienti, l'autorità ha il dovere di elevare l'imposizione fiscale affinché gli introiti siano sufficienti ad assolvere gli obblighi derivanti dal prestito.

Obbligazione a garanzia generica. Titolo obbligazionario che viene emesso da un'autorità pubblica garantito dalla totalità del patrimonio e dalla solvibilità dell'emittente, e non unicamente dai ricavi prodotti in futuro dal finanziamento sottostante.

Obbligazione alla pari. È un titolo a reddito fisso con un prezzo di mercato uguale a quello nominale

Obbligazione a premio. È un titolo obbligazionario avente prezzo di mercato superiore al valore di rimborso.

Obbligazione a redditività. Titolo obbligazionario emesso da autorità pubbliche statunitensi in cui il pagamento delle cedole e il rimborso finale del capitale sono originati dai proventi di un'attività industriale finanziata dal prestito in oggetto. In questi titoli, solitamente è assente l'assoluta garanzia dell'emittente pubblico.

Obbligazione a scadenza fissa. Titolo obbligazionario che non prevede un rimborso anticipato, la cui durata effettiva corrisponde a quella indicata inizialmente.

Obbligazione a scadenza unica. Titolo obbligazionario che, rispetto ai serial bond è formato da un'emissione con un'unica scadenza, in coincidenza della quale sarà estinto l'intero ammontare del finanziamento.

Obbligazione a sconto. È un titolo legato a un mutuo ipotecario, dove il valore nominale del prestito è più alto del valore corrente del bene immobile offerto a garanzia. L'eccedenza rappresenta una tutela ulteriore per il finanziatore a copertura dei costi generali di finanziamento.

Obbligazione a tasso di interesse variabile. Obbligazione a tasso d'interesse variabile, generalmente rideterminato ogni tre o sei mesi, emessa a medio e lungo termine.

Obbligazione baby. Classe di titoli statunitensi a reddito fisso con un valore facciale tra i 20 e i 500 dollari, quindi inferiore al valore consueto di 1000 dollari, che favoriscono l’accostamento al mercato da parte dei piccoli investitori.

Obbligazione bancaria. Titolo di debito che impegna la banca emittente al rimborso del capitale oltre che alla corrresponsione degli interessi, di ammontare fisso o variabile nell'arco della durata prestabilita (non inferiore a 24 mesi). L'eventuale rimborso anticipato non può avvenire prima di 18 mesi e deve essere previsto dal regolamento di emissione.

Obbligazione bancaria garantita. Vedi: Covered bond.

Obbligazione bull and bear. Titolo obbligazionario il cui valore di rimborso è collegato all'andamento di un parametro di riferimento.

Il regolamento di emissione di questa categoria di obbligazioni prevede che l'ammmontare del prestito venga suddiviso in due tranche denominate "tranche bull" e "tranche bear", di pari valore, ma caratterizzate da diverse modalità di calcolo del prezzo di rimborso. Per la tranche bull il prezzo di rimborso varia in maniera direttamente proporzionale alla variazione del parametro di riferimento, per la tranche bear il prezzo di rimborso varia in maniera inversamente proporzionale alle variazioni del medesimo parametro. L'emittente non sostiene alcun rischio poichè la perdita subita dall'aumento del prezzo di rimborso della tranche bull è esattamente identica al guadagno proveniente dalla riduzione del prezzo di rimborso della tranche bear. Al contrario, il possessore della tranche bull sarà esposto al rischio di ribasso del parametro di indicizzazione, mentre il possessore della tranche bear sarà esposto al rischio di rialzo.

Obbligazione congiunta. È un titolo obbligazionario garantito sia dall'emittente che da un altro soggetto. Il tipo più comune è quello di una casa madre che garantisce le emissioni di una controllata.

Obbligazione convertibile. E' un'obbligazione il cui rimborso può avvenire, a discrezione del sottoscrittore, attraverso la consegna di titoli di altra specie e di uguale valore. Un'obbligazione convertibile in azioni, per esempio, implica che il sottoscrittore dell'obbligazione possa decidere di ricevere, alla scadenza del prestito obbligazionario, azioni della società emittente o di altra società anziché denaro.

Obbligazione convertibile a cedola nulla. Titolo obbligazionario non provvisto di cedola, con possibilità di richiedere la conversione con titoli azionari determinati, nel caso in cui si verifichino le condizioni previste all'atto di emissione.

Obbligazione con warrant. Vedi warrant.

Obbligazione corta. Titolo obbligazionario di durata residua molto breve, generalmente non oltre 12 o 24 mesi. Ugualmente viene definito in questo modo un titolo obbligazionario con durata inferiore all'anno, e che quindi potrà essere inserito in bilancio come passività corrente.

Obbligazione della Repubblica. Vedi: Prestiti della Repubblica.

Obbligazione del Tesoro. Titolo del debito pubblico a lungo termine, emesso dal Tesoro degli Stati Uniti.

Obbligazione di autorità pubblica. Nel mercato statunitense, titolo a reddito fisso emesso da un’autorità di governo o da una società che esplica un’attività d’interesse pubblico. Chi emette questi titoli ne assicura il pagamento per mezzo del reddito che ottiene dall’attività finanziata.

Obbligazione di risparmio (Saving bond). È un titolo obbligazionario emesso dal governo degli Stati Uniti, la cui remunerazione varia a seconda delle condizioni del mercato di capitali. Esistono due tipi di Saving bond, la serie EE e la serie HH, con condizioni di determinazione delle cedole differenti. Entrambe hanno una durata di dieci anni che può essere estesa e rinnovata.

Obbligazione di sicurezza. È un titolo obbligazionario emesso dalle autorità locali statunitensi, il cui rimborso avviene tramite proventi derivanti dall’opera pubblica finanziata. Nel caso in cui il debitore non fosse in grado di sostenere il rimborso, una compagnia di assicurazione provvederà ad estinguere il debito e se necessario portare a termine il progetto finanziario.

Obbligazione droplock. Titolo obbligazionario a tasso variabile che viene trasformato in tasso fisso nel momento in cui il tasso di riferimento scende al di sotto di un livello fissato precedentemente.

Obbligazione equity linked. Obbligazione strutturata il cui rendimento è indicizzato all'andamento di una azione o di un paniere di azioni. Le obbligazioni equity linked appartengono alla categoria delle obbligazioni strutturate; sono infatti costituite dall'unione di un'obbligazione ordinaria e di una opzione call (scritta su un titolo azionario) implicitamente venduta dall'emittente al sottoscrittore. La componente obbligazionaria garantisce il rimborso del valore nominale a scadenza più eventualmente alcune cedole nel corso della vita del titolo. La componente opzionale determina invece l'ammontare del premio che l'obbligazionista incassa a scadenza contestualmente al capitale investito. Tale premio è calcolato in funzione di un tasso di interesse pari al massimo tra un tasso fisso stabilito nel prospetto informativo (rendimento minimo garantito), ed il rendimento del titolo azionario sottostante realizzato nel periodo di vita dell'obbligazione. Spesso il rendimento minimo garantito è pari a zero, pertanto qualora l'azione sottostante subisca un ribasso nel periodo di osservazione, l'obbligazionista non percepirà alcun interesse.

In funzione del tipo di opzione associata all'obbligazione ordinaria le equity linked si distinguono in:

• equity linked plain vanilla (il premio dipende dalla differenza, se positiva, tra il finale iniziale e il valore valore del titolo sottostante);

• average equity linked bond (il premio dipende dalla differenza, se positiva, tra il prezzo medio del titolo sottostante e il suo valore iniziale).

Obbligazione estera. Obbligazione emessa da società non residenti sul mercato nazionale e denominata in moneta del paese di emissione.

Obbligazione garantita. È un titolo obbligazionario che la società emittente dota di specifiche garanzie per il pagamento delle cedole e il rimborso di capitale; per esempio può essere garantito da immobili sui quali viene iscritta un'ipoteca.

Obbligazione garantita da ipoteca. Titolo generalmente emesso da enti pubblici per il quale la garanzia di pagamento è offerta da un portafoglio di mutui ipotecari. Generalmente l'ammontare complessivo dell'emissione viene frazionato in tranche di varia durata e di differenti pagamenti cedolari, per poter soddisfare le esigenze di una tipologia diversificata di investitori.

Obbligazione garantita da Junk Bond. Titolo a reddito fisso, tutelato da un portafoglio di Junk Bond (ulteriori titoli di bassa qualità) il cui rimborso a scadenza non può essere garantito data la situazione finanziaria poco sicura dell'emittente. Tipo di investimento che permette di frazionare la qualità dei titoli in portafoglio.

Obbligazione garantita da oro. Titolo obbligazionario che viene emesso solitamente da imprese che estraggono oro, che offrono le loro riserve a garanzia dell'adempimento dei pagamenti previsti dal prestito. Il livello dei pagamenti periodici è comunemente indicizzato al livello del prezzo dell'oro.

Obbligazione index linked. Titolo obbligazionario il cui rendimento dipende dalla performance di uno o più indici. Le obbligazioni index linked appartengono alla categoria delle obbligazioni strutturate. Esse sono infatti costituite dall'unione di un'obbligazione ordinaria e di una opzione call scritta su un indice implicitamente venduta dall'emittente al sottoscrittore.

La componente obbligazionaria garantisce il rimborso del valore nominale a scadenza più eventualmente alcune cedole nel corso della vita del titolo. La componente opzionale determina invece l'ammontare del premio che l'obbligazionista incassa a scadenza contestualmente al capitale investito. Tale premio è calcolato in funzione di un tasso di interesse pari al massimo tra un tasso fisso stabilito nel prospetto informativo (rendimento minimo garantito), e il rendimento dell'indice sottostante realizzato nel periodo di vita dell'obbligazione. Spesso il rendimento minimo garantito è pari a zero, pertanto qualora l'indice subisca un ribasso nel periodo di osservazione, l'obbligazionista non percepirà alcun interesse. In funzione del tipo di opzione associata all'obbligazione ordinaria le index linked si distinguono in:

• index linked plain vanilla (il premio dipende dalla differenza, se positiva, tra il finale iniziale e il valore valore dell'indice);

• average index linked bond (il premio dipende dalla differenza, se positiva, tra il prezzo medio dell'indice sottostante ed il suo valore iniziale).

Obbligazione in eurodollari. Titolo obbligazionario denominato in eurodollari, in cui i pagamenti delle cedole e il rimborso del capitale vengono effettuati in eurodollari.

Obbligazione internazionale. Obbligazione emessa sia da prenditori residenti che non residenti, e collocata presso investitori non residenti.

Obbligazione ipotecaria (Mortage bond). Titolo obbligazionario assistito da ipoteca su uno o più immobili della società emittente.

Obbligazione irredimibile. Titolo obbligazionario con la caratteristica di pagare una cedola periodica ma che non rimborserà mai il capitale. Analogamente, i titoli che non contemplano la possibilità per l'emittente o il proprietario di rimborsare o richiedere il rimborso anticipato, sono chiamati anch'essi irredeemable bonds.

Obbligazione legata a materie prime. Titolo che viene legato a una o più materie prime, in modo tale che il rendimento del primo sia direttamente vincolato al prezzo delle seconde.

Obbligazione lunga. È un titolo obbligazionario la cui scadenza residua supera i dieci anni, e che, proprio per la sua durata elevata, corrisponde un rendimento generalmente molto alto. Questo termine viene usato in gergo per definire i titoli di Stato americani a trent'anni.

Obbligazione Lyon (Lyon). Tipo particolare di obbligazione a capitalizzazione integrale degli interessi, convertibile in qualsiasi momento in azioni ordinarie della società emittente, esercitabile sia dal detentore che dall'emittente.

Obbligazione multicedolare. Obbligazione che paga l'interesse più spesso di quelle ordinarie, per esempio trimestralmente.

Obbligazione multivaluta. Titolo a reddito fisso, per il quale i pagamenti di capitale e interesse possono effettuarsi in una valuta qualsiasi, secondo le preferenze del possessore.

Obbligazione non riscattabile. E' un'obbligazione privo della clausola che attribuisce all'emittente la facoltà di rimborso anticipato.

Obbligazione pickup. È un titolo obbligazionario avente una cedola elevata nei confronti dei rendimenti di mercato, e che viene a trovarsi vicino alla data in cui l'emittente ha la possibilità di richiedere il rimborso anticipato.

Obbligazione Samurai. Obbligazione denominata in yen emessa sul mercato interno giapponese da mutuatari esteri.

Obbligazione seriale. Titolo obbligazionario che appartiene a una serie di titoli dalle scadenze simili, emesso insieme a gruppi di altri titoli aventi scadenze frazionate periodicamente nel tempo.

Obbligazione strutturata. Titolo obbligazionario che incorpora all'interno di uno strumento di debito di tipo tradizionale un contratto derivato, solitamente di tipo opzionale.Le obbligazioni strutturate sono strumenti finanziari a rendimento variabile che nascono dalla combinazione di un'obbligazione ordinaria con uno o più contratti derivati. La componente obbligazionaria garantisce il rimobrso del capitale a scadenza (per l'intero valore nominale) più eventuali cedole periodiche, mentre la componente derivata determina la variabilità del rendimento. La componente derivata può consistere in una opzione, in tal caso il possessore percepirà una cedola premio di importo variabile contestualmente al rimborso del capitale, oppure in uno swap, in tal caso il possessore percepirà cedole periodiche di importo variabile. Le obbligazioni strutturate possono essere classificate in funzione:

• del tipo di attività sottostante la componente derivata: equity linked, index linked, basket linked, floater, reverse floater;

• della struttura di indicizzazione (o del tipo di strumento derivato incorporato nel titolo): plain vanilla, average, cliquet, reverse cliquet, rainbow, digital, ecc.

Obbligazione su tasse specifiche. Titolo obbligazionario emesso dalle autorità municipali americane garantito unicamente dai flussi monetari fiscali originati dalle attività che essi hanno finanziato. Al contrario, diversi altri titoli sono garantiti dall’intero ammontare delle entrate fiscali di una data autorità locale.

Obbligazione yankee. Obbligazioni denominate in dollari, emesse sul mercato americano da non residenti. Sono titoli a cedola fissa, o variabile solitamente pagabile semestralmente.

Obbligazione yen. Sono titoli obbligazionari emessi da soggetti residenti in Giappone.

Obbligazione zero-coupon. Nota anche come Zero-Coupon Bond, abbreviato ZCB, è un'obbligazione il cui rendimento è calcolato come differenza tra la somma che il sottoscrittore riceve alla scadenza e la somma che versa al momento della sottoscrizione. L'esempio tipico di un titolo zero-coupon è il BOT (Buono Ordinario del Tesoro). Quando le obbligazioni avevano forma cartacea, il pagamento degli interessi avveniva dietro consegna di un tagliando, staccato dall'obbligazione. Nel caso delle obbligazioni zero-coupon tale tagliando non esisteva. Di qui il termine zero-coupon. Anche se non esiste un limite alla durata di tale tipo di obbligazioni, di solito esse vengono usate quando la durata è pari o inferiore all'anno. Questo perché in caso di obbligazioni di durata superiore all'anno il sottoscrittore rinuncia al periodico incasso degli interessi maturati nel periodo precedente, potendo incassare il capitale versato e gli interessi maturati (sottoforma di guadagno in conto capitale) solo alla scadenza dell'obbligazione. Gli zero coupon a 12, 18 o 24 mesi sono tipicamente emessi da emittenti statali; quelli a durata superiore, decennale o anche trentennale, sono invece prerogativa di organismi sovranazionali (per es. BEI) o banche d'affari di levatura mondiale. Il meccanismo di emissione prevede quindi che a fronte di un valore nominale pari a 100, il sottoscrittore dell'obbligazione versi all'emittente una somma inferiore a 100 (supponiamo 97) incassando, alla scadenza, 100. Il rendimento è quindi pari a 3/97 (3,09% in questo caso) poiché il sottoscrittore ha effettivamente versato solo 97, pur trovandosi in mano un titolo dal valore di 100.

Obbligo di azzeramento. In certi tipi di credito, clausola presente nel contratto che obbliga il beneficiario ad annullare per un certo periodo di tempo l'utilizzo dei fondi a propria disposizione, per poterli successivamente utilizzare una volta completata la revisione della linea di credito.

Obbligo di pagamento. È l'obbligo che ha un soggetto di effettuare un pagamento, ratificato da un contratto specifico, e il diritto legale che ha il creditore di pretendere il pagamento in caso di insolvenza. Viene usato lo stesso termine per indicare qualsiasi titolo che rappresenta la promessa di uno o più pagamenti da effettuarsi in futuro.

Obiettivo 1. Riferito ai primi due cicli di programmazione comunitaria, l’Obiettivo 1 è oggi sostituito dall’Obiettivo convergenza, che ne mantiene la finalità (vedi: Obiettivo convergenza.

Obiettivo convergenza. L’obiettivo convergenza mira ad accelerare il processo di convergenza degli Stati membri e delle regioni meno sviluppate della UE attraverso il miglioramento delle condizioni di crescita e di occupazione. Tale obiettivo viene finanziato tramite il FESR, il FSE e il Fondo di coesione. Esso rappresenta l’81,5 per cento del totale delle risorse disponibili.

Obiettivo competitività regionale e occupazione. L’obiettivo competitività regionale e occupazione mira ad anticipare i cambiamenti economici e sociali, a promuovere l’innovazione, l’imprenditorialità, la tutela dell’ambiente e lo sviluppo di mercati del lavoro anche nelle regioni non oggetto dell’obiettivo “convergenza”. Esso è finanziato tramite il FESR e il FSE e rappresenta il 16 per cento del totale delle risorse disponibili.

Obiettivo cooperazione territoriale europea. L’obiettivo cooperazione territoriale europea mira a migliorare la cooperazione a livello transfrontaliero, transnazionale e interregionale nei settori riguardanti lo sviluppo urbano, rurale e costiero, lo sviluppo delle relazioni economiche e la messa in rete delle piccole e delle medie imprese (PMI).

O.B.V. On balance volume. E' un indicatore utilizzato in analisi tecnica per individuare se un titolo sta attraversando una fase rialzista o ribassista.

Occupati. Vedi: Rilevazione sulle forze di lavoro.

Occupati equivalenti a tempo pieno. Vedi: Unità standard di lavoro.

Occupazione totale. Aggregato comprendente tutte le persone che esercitano un'attività produttiva.

OCSE. Sigla italiana dell'Organization for Economic Co-operation and Development, Organizzazione per la cooperazione e lo sviluppo economico. E' un organismo internazionale con sede a Parigi fondato nel 1961. Ha lo scopo di favorire lo sviluppo economico dei paesi membri, accrescere il livello di occupazione, promuovere lo sviluppo degli scambi internazionali. Ne fanno parte Australia, Austria, Belgio, Canada, Danimarca, Finlandia, Francia, Germania, Giappone, Grecia, Irlanda, Islanda, Italia, Lussemburgo, Messico, Norvegia, Nuova Zelanda, Paesi Bassi, Portogallo, Regno Unito, Repubblica Ceca, Spagna, Stati Uniti, Svezia, Svizzera e Turchia.

Offering circular. Prospetto informativo redatto secondo i principi internazionali per la distribuzione di titoli all'estero.

Offerta (tender). Il tender è l'offerta da parte degli operatori, nelle aste di titoli del Tesoro, di acquistare titoli a un prezzo definito. Nelle negoziazioni in contratti future invece, è così indicata l'offerta dei beni fisici in relazione agli obblighi di consegna del venditore del contratto. Nelle operazioni in titoli azionari è l'offerta di vendita di titoli di una società a fronte di una offerta di acquisto da parte di un altro soggetto. In generale viene segnalata in questo modo qualsiasi offerta di fondi che debba essere utilizzata per annullare obbligazioni di pagamento.

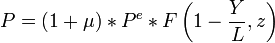

Offerta aggregata. L'offerta aggregata rappresenta la capacità produttiva di un sistema economico nel suo complesso. Essa viene spesso designata con la sigla AS (acronimo dell'inglese aggregate supply). L'offerta aggregata può essere rappresentata come una funzione diretta del livello generale dei prezzi, evidenziando come livelli crescenti di output reale siano legati ad un aumento del livello dei prezzi:

-

La determinazione di questa relazione si ottiene considerando il mercato del fattore produttivo lavoro (dove il salario reale è la determinante fondamentale delle scelte dei lavoratori), e il meccanismo di determinazione dei prezzi da parte delle imprese (dove il salario nominale rappresenta un costo di produzione per l'impresa). Nella funzione figurano il livello atteso dei prezzi Pe, la disponibilità di forza lavoro L, il markup sui costi μ, il fattore istituzionale z (rappresentativo di eventuali protezioni sociali sottoforma di sussidi di disoccupazione). La domanda aggregata e l'offerta aggregata del sistema economico determinano l'equilibrio economico del sistema stesso. Vedi modello AD - AS.

Offerta al pubblico. È l'offerta effettuata da una società indirizzata verso il grande pubblico. Questo tipo di operazione permette di diffondere maggiormente l'azionariato e di introitare fondi.

Offerta competitiva. Presentazione delle offerte per la conclusione di un affare mediante l'invio di un plico sigillato, solitamente utilizzata per la sottoscrizione di titoli. L'emittente comparerà le proposte pervenute, assegnando i titoli alle offerte giudicate più interessanti.

Offerta competitiva con opzione. È un prestito sindacato dove le banche che presentano l'offerta per la partecipazione al finanziamento si riservano il diritto di cedere la loro quota, o parte di essa, ad altri soggetti.

Offerta di acquisto. L'offerta di acquisto di titoli azionari di una società a un prezzo generalmente maggiore di quello di mercato, a favore sia degli azionisti di riferimento sia di quelli di minoranza. Queste operazioni vengono in genere promosse pubblicamente da quei soggetti che intendono acquisire il controllo o la globalità dei titoli di una SpA, non potendo o non volendo utilizzare il mercato per gli acquisti degli stessi titoli.

Offerta di garanzia. È l'offerta di beni titoli, immobili, ecc. fatta allo scopo di ottenere un finanziamento da parte di un ente creditizio. La banca ottiene un diritto di prelazione sui beni, e nell'eventualità di insolvenza, procede alla vendita giudiziale dei beni e a soddisfare il proprio credito sul ricavo.

Offerta di moneta. È l’ammontare globale di moneta presente in un sistema economico, moneta che può essere usata per consumi e investimenti. Gli aggregati di riferimento, M1, M2 e M3, rappresentano segmenti più o meno ampi del totale della moneta presente nel sistema economico. L’obiettivo intermedio dell’autorità monetaria centrale può essere quello di una crescita programmata di uno dei suddetti aggregati.

Offerta di sottoscrizione al pubblico. Offerta al pubblico di titoli di nuova emissione, titoli che saranno quotati successivamente in Borsa.

Offerta fuori sede. E’ una modalità di offerta dei servizi di investimento per esercitare la quale i soggetti abilitati si avvalgono di promotori finanziari.

Offerta pubblica. Offerta al pubblico di titoli di nuova emissione, titoli che saranno quotati successivamente in Borsa. È il contrario di Private placement.

Offerta pubblica di acquisto. Per Offerta Pubblica di Acquisto o OPA, in inglese tender offer, s'intende ogni offerta, invito a offrire o messaggio promozionale finalizzato all'acquisto di prodotti finanziari: è quindi una sollecitazione al disinvestimento. Secondo il Regolamento CONSOB 11971/99, si considera pubblica un'OPA o OPS se rivolta ad un numero di soggetti superiore alle 100 unità e se riguarda un valore complessivo dei titoli oggetto di offerta pari a 2.500.000,00 euro. Esse sono divisibili in due tipologie:

- volontaria: l'iniziativa proviene esclusivamente dall'offerente e può avere ad oggetto qualsiasi tipo di strumento finanziario

- obbligatoria: è l'ordinamento a costringere l'offerente se sussistono determinate condizioni e può avere ad oggetto solo azioni ordinarie (con diritto di voto sugli argomenti dell'articolo 105 del Testo Unico della Finanza) di società italiane quotate in mercati regolamentati italiani.

A loro volta, queste possono configurarsi come OPA:

- consensuale: quando il consiglio di amministrazione della società oggetto di scalata si pronuncia favorevole all'offerta stessa;

- ostile: quando il consiglio di amministrazione della società oggetto della scalata si pronuncia contrario all'offerta stessa.

L'OPA non è dunque un'operazione d'acquisto sul mercato, bensì un'offerta, in quanto quest'ultimo potrà aderire o meno. L'offerta pubblica d'acquisto non è nemmeno definibile come contratto ma, invece, come procedimento attraverso il quale un soggetto si rivolge al mercato. Del controllo circa il corretto svolgimento delle OPA si occupano gli organismi di vigilanza della Borsa, la Consob in Italia.

Offerta pubblica di scambio. Avviene quando un'impresa propone agli azionisti di un'altra impresa di dare le azioni che possiede per avere in cambio le proprie. Oppure: con questa operazione viene offerto ai possessori di azioni di una società lo scambio dei titoli in loro possesso con quelli di un'altra impresa sulla base di valori predeterminati.

Offerta pubblica di vendita. Operazione tramite la quale un'impresa si rivolge agli investitori per vendere, irrevocabilmente e a condizioni non variabili, una certa quantità di titoli (azioni ordinarie, obbligazioni convertibili o altri titoli o diritti) che sono in suo possesso. La legge consente di vendere attraverso una OPV solo i titoli che attribuiscono il diritto di voto nelle assemblee dei soci, escludendo perciò azioni privilegiate e azioni di risparmio.

Offer to offer (prezzo d'emissione a prezzo d'emissione). Si riferisce alla misura della performance storica usando i prezzi d'"offerta" o acquisto all'inizio e alla fine del periodo d'investimento considerato.

Offerta visibile. L’elenco dei titoli emessi dalle autorità municipali degli Stati Uniti, che saranno offerti sul mercato nei trenta giorni successivi alla loro pubblicazione. Consiste in un volume che fornisce un’indicazione della quantità di titoli che potranno essere assorbiti dal mercato, nonché delle necessità di finanziamento delle autorità pubbliche.

Offshore. È un centro finanziario esterno al Paese a cui ci si riferisce. Solitamente si usa per indicare quei luoghi, detti "paradisi fiscali", dove è possibile ottenere vantaggi fiscali o amministrativi, negati dalla legislazione del proprio Paese.

Oggetto sociale. Nelle imprese, consiste nell'attività che i soci, stipulando il contratto sociale (vedi contratto di società), intendono effettuare. Deve essere determinato, lecito e possibile; l'assenza di tali caratteristiche determina la nullità del contratto. Per gli amministratori l'oggetto sociale costituisce il limite entro cui poter esercitare i poteri di rappresentanza e di gestione.

OICR (Organismi di investimento collettivo del risparmio. La voce comprende gli OICVM (vedi) e gli altri Fondi comuni di investimento (vedi).

OICVM (Organismi di investimento collettivo in valori mobiliari). La voce comprende i fondi comuni di investimento mobiliare aperti, italiani ed esteri, e le Società di investimento a capitale variabile (vedi).

OIS. Il tasso Ois è l’acronimo di “overnight indexed swap”. In termini estremamente sintetici e pratici può essere definito come l’accordo tra due parti che si impegnano a scambiarsi per un certo periodo predefinito, una serie di pagamenti giornalieri al tasso variabile Eonia, in contropartita di un tasso fisso (OIS). Tale tasso riflette il “livello medio atteso” del tasso interbancario overnight (Eonia) nel periodo di durata dello swap. Lo spread tra Euribor e Ois rappresenta il premio sul rischio di un credito interbancario su un deposito a termine rispetto ad un deposito “a vista” cioè privo di rischio. Tale spread è un valido indicatore del grado di fiducia esistente sul mercato interbancario. Proprio questo utilizzo dell’Ois come parametro da confrontare con l’Euribor lo ha reso “celebre” in questi ultimi anni di crisi di fiducia interbancaria. Era l’agosto del 2007 quando lo spread tra Euribor ed Ois iniziò ad allargarsi in maniera anomala: fu il segnale dell’inizio della crisi interbancaria che portò lo spread tra Euribor 3 mesi ed Ois 3 mesi ad una punta dell’1,85% mentre in condizioni di normalità tale spread si aggira su pochi centesimi. Da quelle punte raggiunte a fine 2008 in concomitanza con la crisi di Lehman Brothers si è passati ai 20 centesimi di oggi; siamo quindi poco distanti dalla quasi completa normalizzazione sul fronte interbancario. Sapere il livello dell’Ois e soprattutto avere sotto controllo lo spread Euribor – Ois, permette di conoscere qual è il grado di fiducia tra le banche; siccome le difficoltà tra banche prima o poi hanno una ricaduta anche sull’economia reale, possiamo affermare che lo spread Euribor – Ois, opportunamente interpretato può essere di aiuto per interpretare lo scenario macro. Infatti, seppur con le dovute cautele, l’andamento dello spread Euribor – Ois può essere visto in alcune fasi, come la predisposizione del sistema bancario a concedere credito alle imprese.

Oligopolio. Mercato in cui l’offerta di un determinato bene o servizio è concentrata nelle mani di poche imprese, quindi non esiste competizione e il prezzo è determinato dalle decisioni unilaterali dei produttori. La domanda, invece, è suddivisa tra numerosi compratori.

Oligopsonio. Mercato speculare all’oligo-polio, in cui esistono solo pochi grandi compratori, in grado quindi di imporre prezzi e quantità trattate.

Omissione incrociata (Cross default). Clausola presente in un “loan agreement”, secondo cui, qualora il prenditore o un suo garante o una società facente parte del suo gruppo, non onorino alla scadenza un impegno nei confronti di terzi, il contratto contenente detta clausola è da considerarsi rescisso, con l’imposizione per il prenditore di rimborsare subito le somme eventualmente percepite.

Onere di acquisto. È il costo che inizialmente il sottoscrittore di quote di fondi comuni di investimento deve sostenere.

Onere di finanziamento. È il costo globale di un finanziamento, comprensivo dell'interesse passivo, delle commissioni e del possibile interesse corrisposto anticipatamente.

Onere di mantenimento. Commissione che un finanziatore applica al beneficiario per il mantenimento delle condizioni concordate all'apertura di credito concessa

Oneri accessori. Sono le somme che si aggiungono a una spesa (a esempio, la commissione bancaria quando stipuliamo un mutuo).

Oneri deducibili. Sono le spese sostenute dal contribuente e che possono essere dedotte dal reddito complessivo lordo. Sono tali, a esempio, gli assegni versati al coniuge legalmente separato, le donazioni a favore di istituzioni religiose, i contributi previdenziali, spese di assistenza per i portatori di handicap..

Oneri detraibili. Sono le spese sostenute dal contribuente che possono essere detratte dall'imposta lorda (non dal reddito come quelle deducibili). Sono tali, a esempio, le spese mediche, gli interessi passivi sui mutui ipotecari per immobili, spese funebri, spese di istruzione.

Oneri di gestione (Operating charges). Componenti negativi di reddito costituiti dai costi derivanti dalle attività ordinarie dell’impresa.

Oneri di mantenimento (Commitment fee). Commissione che un finanziatore applica al beneficiario per il mantenimento delle condizioni concordate all’apertura di credito concessa.

Oneri finanziari su fatturato. Indica la quota di ricavi assorbita dagli oneri finanziari. È un parametro importante nel caso di agevolazioni statali in conto capitale; se la percentuale è alta si viene esclusi dall'eventuale agevolazione.

Oneri pluriennali. Sono i costi sostenuti dall'impresa aventi utilità pluriennale, ma non aventi consistenza fisica o non corrispondenti a diritti protetti.

Oneri relativi. Oneri relativi ai sinistri e alle prestazioni e variazioni Riserve Tecniche Danni.

On-line broker. Chi offre la compravendita di titoli, obbligazioni e altri prodotti finanziari via Web. Il servizio offerto viene chiamato online trading. È anche usato come sinonimo di discount broker.

OPA. Offerta rivolta al pubblico e finalizzata all.acquisto di strumenti finanziari. è disciplinata dal D.lgs. 24.2.1998, n. 58, che ha sostituito la L. 18.2.1992, n. 149; la legge, allo scopo di garantire trasparenza dell'informazione e correttezza dei comportamenti, indica la procedura che deve essere seguita dall'offerente. Nel caso di società italiane con azioni ordinarie quotate in mercati regolamentati italiani, è previsto l'obbligo da parte di chi, in seguito ad acquisti a titolo oneroso, pervenga a detenere una quota superiore al 30 per cento, di offrire ai restanti azionisti l'acquisto della totalità delle azioni ordinarie della società eccedenti la quota che egli precedentemente deteneva (opa obbligatoria); la legge indica i parametri sulla base dei quali deve essere determinato il prezzo di offerta. Sono previste ipotesi di esenzione dall'obbligo. In particolare, l'obbligo è escluso in caso di offerta ai restanti azionisti - prima dell'acquisto che porterebbe a detenere una quota superiore al 30 per cento - di acquisire almeno il 60 per cento delle azioni della società soddisfacendo ulteriori condizioni indicate dalla legge (opa preventiva). La fattispecie della cosiddetta opa residuale configura l'obbligo da parte di chi venga a detenere una partecipazione superiore al 90 per cento di promuovere un'opa sul restante capitale della società, se entro quattro mesi non ha ripristinato un flottante sufficiente ad assicurare il regolare andamento delle negoziazioni; il prezzo di offerta per l'opa residuale è fissato dalla Consob.

OPA ostile. Acquisizione di una partecipazione di controllo in una società, effettuata contro la volontà di quest’ultima. In genere comporta il pagamento di un premio cospicuo sul corso delle azioni.

OPAS. Sta per Offerta Pubblica di Acquisto e Scambio, ed è un'offerta pubblica in cui si cerca di acquistare dei titoli proponendo in parte lo scambio con altri titoli, ovvero è la proposta di scambio di azioni che una società inoltra agli azionisti di un'altra società, al fine di ricevere le azioni suddette in scambio delle proprie.

OPEC. Sigla di Organization of Petroleum Exporting Countries. Organizzazione fondata nel 1960 dai maggiori paesi esportatori di petrolio allo scopo di sostenere le quotazioni del greggio.

Operare in anticipo. È un'operazione di acquisto o vendita di titoli eseguita da parte di un intermediario per conto proprio, prima di aver consigliato l'operazione ai propri clienti. È un'operazione illecita, solitamente sanzionata.

Operatore. Soggetto che effettua operazioni di compravendita di titoli sia per proprio conto sia per conto terzi.

Operatore alle grida. Individuo che è presente alle grida di contrattazione per eseguire operazioni per conto proprio.

Operatore di posizione. È un operatore in beni d'investimento, azioni, derivati, valute, ecc. che mantiene la posizione aperta per un periodo di tempo alquanto lungo, allo scopo di beneficiare dei movimenti di prezzo che avvengono in un intervallo di tempo di sei e dodici mesi.

Operatore primario. Indica quel numero ristretto di operatori in grado di effettuare operazioni di compravendita di titoli di Stato con l'autorità monetaria centrale, e che si impegnano a fornire quotazioni per gli stessi titoli sul mercato.

Operatore pubblico. Le definizioni di operatore pubblico adottate nei principali documenti ufficiali fanno riferimento a due principali ambiti: quello della Contabilità nazionale (CN) e quello della Contabilità pubblica (CP). Nella CN l’operatore pubblico è identificato con il settore istituzionale delle Amministrazioni pubbliche. La CN classifica in modo univoco ogni unità istituzionale. Nello stabilire il settore di appartenenza di ciascuna unità guarda alla natura economica dell’attività, alla funzione che l’unità svolge e al tipo di relazione economico-finanziaria con le altre istituzioni. In particolare, nell’ambito delle unità istituzionali che operano nella sfera della produzione, il Sec95 distingue quelle produttrici di beni e servizi destinabili alla vendita, quelle produttrici di beni e servizi per proprio uso finale e quelle produttrici di altri beni e servizi non destinabili alla vendita . Quest’ultima categoria include i settori delle Amministrazioni pubbliche (PA) e delle Istituzioni senza scopo di lucro al servizio delle famiglie; le unità istituzionali del primo settore hanno natura pubblica, quelle del secondo hanno natura privata. Le definizioni di operatore pubblico rilevanti nell’ambito della CP riflettono le diverse esigenze di analisi che emergono nella conduzione della politica di bilancio. Un modo semplice di illustrarle è quello di procedere per estensioni successive del perimetro dell’aggregato di enti considerati. In tal modo, peraltro, si ripercorre anche la sequenza temporale con cui i vari aggregati sono stati elaborati e presentati nei documenti pubblici. Il Settore Statale (SS) – Nella definizione attuale (Si veda anche Settore Statale e Settore Pubblico: evoluzione del perimetro istituzionale) il SS comprende i ministeri e gli altri organi statali aventi autonomia contabile e finanziaria (organi costituzionali, Presidenza del Consiglio dei Ministri, Corte dei Conti, TAR, Consiglio di Stato, Agenzie fiscali). Le risultanze contabili del SS derivano dal consolidamento delle transazioni registrate nel Bilancio dello Stato (BS) e nella Tesoreria statale (TES). Il BS raccoglie gli stati di previsione delle entrate e delle spese relativi a tutti i Ministeri; tra le spese figurano i trasferimenti agli altri organi dello Stato aventi autonomia contabile e finanziaria. Ai fini della costruzione dei conti del SS si procede al consolidamento tra il BS e i bilanci dei suddetti enti, ad esclusione degli organi costituzionali. Tale consolidamento non incide sul livello complessivo delle entrate e delle spese (che rimane quello indicato nel BS) ma ne modifica la composizione. La Tesoreria statale (TES) è un organo amministrativo del Tesoro che, attraverso una serie di conti intestati a enti pubblici e soggetti privati, svolge una serie di operazioni finanziarie distinte da quelle che fanno capo alle gestione del bilancio statale.

Operazione sospetta. Operazione di natura finanziaria che, per connotazioni oggettive (caratteristiche, entità, natura) e in relazione alla posizione soggettiva del cliente (capacità economica e attività svolta), induce a ritenere che le somme utilizzate possano essere di provenienza illecita ovvero destinate al finanziamento del terrorismo. Tali operazioni, individuate anche sulla base delle Istruzioni operative per l’individuazione di operazioni sospette emanate dalla Banca d’Italia, devono essere segnalate

ai sensi dell’art. 41 del D.Lgs. 21.11.2007, n. 231 all’Unità di informazione finanziaria istituita presso la Banca d’Italia.

Operazioni della Banca d'Italia. Le operazioni della Banca d’Italia sono effettuate in applicazione delle decisioni di politica monetaria adottate dal Consiglio direttivo della BCE. L’Eurosistema dispone di diverse tipologie di strumenti per la conduzione delle operazioni di mercato aperto: lo strumento più importante è rappresentato dalle operazioni temporanee (da attuarsi sulla base di contratti di vendita/acquisto a pronti con patto di riacquisto/vendita a termine o di prestiti garantiti). L’Eurosistema può anche far ricorso a operazioni definitive, all’emissione di certificati di debito della BCE, agli swap in valuta e alla raccolta di depositi a tempo determinato. Le operazioni di mercato aperto sono svolte dalle singole BCN su iniziativa della BCE, che ne stabilisce le modalità e le condizioni. Esse possono essere condotte sulla base di aste standard, aste veloci o procedure bilaterali. Con riferimento alle finalità perseguite, le operazioni temporanee di mercato aperto si possono distinguere in: operazioni di rifinanziamento principali, a partire dal 9 marzo 2004, effettuate con frequenza settimanale e scadenza a 1 settimana, mediante aste standard: forniscono la maggior parte del rifinanziamento necessario al settore finanziario; operazioni di rifinanziamento a più lungo termine, effettuate con frequenza mensile e scadenza a 3 mesi, mediante aste standard; operazioni di fine-tuning, senza cadenza prestabilita: mirano a regolare gli effetti sui tassi d’interesse causati da fluttuazioni impreviste della liquidità nel mercato; sono di norma effettuate mediante aste veloci o procedure bilaterali e possono consistere in operazioni temporanee, definitive, di swap in valuta o di raccolta di depositi a tempo determinato; operazioni di tipo strutturale: mirano a modificare la posizione strutturale di liquidità del settore bancario nei confronti dell’Eurosistema, possono avere la forma di operazioni temporanee o di emissione di certificati di debito della BCE e sono effettuate dalle BCN attraverso aste standard; se le operazioni strutturali sono di tipo definivo sono effettuate attraverso procedure bilaterali.

Operazioni di mercato aperto. Le operazioni sul mercato aperto (open market operations) sono transazioni che la banca centrale effettua in Borsa. Il termine è usato con riferimento alle sole banche centrali, che per statuto non hanno profitti e, diversamente dagli altri operatori, agiscono non con finalità di lucro, ma per sostenere la moneta nazionale. Mediante operazioni sul mercato aperto la banca centrale acquista/vende titoli di Stato, iniettando moneta nel sistema. I titoli di Stato vengono collocati in un'asta (esterna alla Borsa), riservata a grandi investitori istuzionali che rivendono i titoli ai risparmiatori e ad altri soggetti economici. In Borsa esiste un mercato secondario dei titoli, in cui i titoli scambiati non sono degli emittenti, ma di acquirenti (piccoli risparmiatori e imprese, ma anche banche che li rivendono alla clientela), che decidono di vendere. La compravendita dei titoli di Stato è il principale canale con il quale la Banca centrale assolve il suo compito statutario di regolare la quantità di moneta. Comprando titoli, inietta moneta nel sistema; vendendoli, riduce l'offerta di moneta. Le operazioni sul mercato aperto assicurano la liquidità necessaria al sistema bancario. Da notare che non è affatto equivalente ad assicurare la liquidità al sistema economico (di cui quello bancario è solo un sottosistema), ovvero a monetizzare il mercato. Le operazioni sul mercato aperto sono quindi il modo con cui tecnicamente le banche centrali danno attuazione alla politica monetaria, a seguito di una decisione di alzare/abbassare i tassi.

Operazione immediata (Wanted for cash). Il termine compare nel tape, visualizzazione luminosa nella quale appaiono tutte le operazioni concluse nella Borsa degli Stati Uniti. Indica che un operatore è disponibile a effettuare un’operazione di compravendita con esecuzione immediata ovvero, che lo scambio fra i titoli e il relativo controvalore avviene contestualmente senza dover attendere che trascorrano i giorni convenzionalmente stabiliti.

Operazioni di rifinanziamento marginali. Operazioni dell’Eurosistema che le controparti, su propria iniziativa, possono utilizzare per ottenere, dietro prestazione di garanzie, credito overnight a un tasso di interesse prestabilito.

Operazioni di rifinanziamento principali. Vedi: Operazioni della Banca d’Italia.

Operazioni overnight (+ economia). 1. Dati principali di una società, rilevabili dai bilanci annuali e dalle relazioni trimestrali e semestrali. 2. In macroeconomia, parametri di buona condotta del sistema economico (inflazione, conti con l'estero, tasso di crescita reale).

Operazioni temporanee delle banche. Vendite (acquisti) di titoli “a pronti” alla (dalla) clientela, alla (dalla) Banca d’Italia, a (da) altri enti creditizi da parte delle banche e contestuale acquisto (vendita) a termine” degli stessi titoli da parte del cedente (cessionario) a un prezzo concordato al momento della stipula del contratto (nel caso delle operazioni con la Banca d’Italia, il prezzo è determinato mediante asta). Vengono ricondotte nelle segnalazioni statistiche di Vigilanza quelle operazioni che prevedono l’obbligo di successivo riacquisto (rivendita) a termine. Le vendite temporanee alla clientela ordinaria effettuate dalle banche con raccolta a breve termine sono state assoggettate, dal gennaio del 1983 all’aprile del 1991, alla riserva obbligatoria, al pari dei depositi.

OPS. Si definisce “offerta di scambio” ogni offerta, ogni invito a offrire o ogni messaggio promozionale (indipendentemente dalla forma) che ha per oggetto i prodotti finanziari e come fine lo scambio. L’offerta di scambio si considera pubblica se rivolta a un numero di soggetti superiore alle 200 unità e se riguarda un ammontare di titoli di valore complessivo superiore a 40.000 euro.

OPV (Offer for sale). Offerta pubblica di vendita. E’ una procedura di collocamento sul mercato di determinati valori mobiliari a un prezzo e in quantità prestabilite.

OPVS Offerta Pubblica di Vendita e Sottoscrizione; è una combinazione di un'OPV e un'OPS assieme.

Opzione. In finanza con il termine opzione si intende quel particolare tipo di titolo derivato che conferisce al possessore il diritto, ma non l'obbligo, di acquistare o vendere il titolo sul quale l'opzione stessa è scritta, chiamato strumento sottostante, a un determinato prezzo (strike price) e ad o entro una determinata data. Le opzioni possono avere i più diversi sottostanti: azioni, commodities, tassi di interesse, etc. La differenza fondamentale delle opzioni rispetto agli altri strumenti derivati consiste nella definizione dei diritti del possessore: egli non è obbligato ad acquistare/vendere il sottostante, ma può farlo se esercitando l'opzione ne trae una convenienza economica. Per tale ragione sono detti titoli derivati asimmetrici. Le opzioni sono largamente impiegate a fini speculativi e di copertura: a esempio un importatore può coprirsi (almeno parzialmente) dal rischio di cambio sottoscrivendo un'opzione sul prezzo della merce oggetto della sua importazione, qualora l'acquisto sia lontano nel tempo; questo consente all'importatore stesso di non acquistare anticipatamente né il bene né la valuta, pagando esclusivamente il prezzo dell'opzione stessa. In caso di acquisto, infatti, la massima perdita possibile è il premio pagato più le commissioni di negoziazione dovute all'intermediario, mentre il guadagno è teoricamente illimitato; viceversa, nel caso di vendita di opzioni, il massimo guadagno è il premio pagato dall'acquirente mentre la possibile perdita è illimitata. Le opzioni, in prima istanza, possono essere di tipo call o di tipo put, se conferiscono, rispettivamente, il diritto di acquistare o di vendere il titolo. Un'opzione è a tutti gli effetti un contratto che viene stipulato tra due attori del mercato: tale contratto è caratterizzato dallo strumento sottostante, dalla durata del contratto e dal prezzo di esercizio dell'opzione (chiamato strike). Se l'opzione può essere esercitata solamente alla scadenza, questa viene detta "europea", se invece il possessore ha il diritto di esercitare l'opzione per tutto il tempo che intercorre tra la sottoscrizione dell'opzione stessa e la sua scadenza, l'opzione è detta "americana". Acquistando opzioni di tipo call o vendendo put options si possono assumere posizioni rialziste; viceversa, si possono assumere posizioni ribassiste vendendo call o comprando put. La trattazione del prezzo di un'opzione è oggetto di una vasta letteratura matematica, all'interno della quale sono particolarmente affermati, nonostante alcuni limiti intrinseci, i modelli di Cox - Ross - Rubistein e la Formula di Black e Scholes. Esistono numerose varianti rispetto alla definizione base di opzione, chiamata anche opzione plain vanilla, e sono rappresentate dalle opzioni esotiche.

Opzione americana. Opzione esercitabile in un qualsiasi periodo prima della scadenza.

Opzione at the money. Opzione in cui il prezzo dell'attività sottostante risulta uguale al prezzo di esercizio.

Opzione call. Diritto di acquisto di una determinata attività ad un prezzo prefissato (prezzo di esercizio) entro una prederminata scadenza. Permette di realizzare un guadagno nel caso ci si attenda che il prezzo dell'attività subisca un rialzo nel periodo della durata dell'opzione.

Opzione coperta (covered option). È la vendita di un contratto di option eseguita unitamente alla creazione di una posizione nel titolo di senso opposto. Può realizzarsi nella vendita di una call option con contestuale acquisto del titolo, oppure nella vendita di una put option associata alla vendita del titolo. Tale strategia viene eseguita per circoscrivere il rischio, teoricamente illimitato, del venditore di opzioni.

Opzione di acquisto di azioni. Opzione concessa ai dipendenti della società che permette loro di acquistare a condizioni favorevoli un determinato numero di titoli della società stessa.

Opzione di anticipo. Operazione finanziaria a breve termine che permette a chi sottoscrive un titolo obbligazionario di concedere un anticipo all'emittente, quando l'emissione non dovesse essere sottoscritta completamente.

Opzione di regolamento. Nelle operazioni in titoli l'opzione consiste nel diritto del venditore di consegnare i titoli in qualsiasi momento a partire dai cinque giorni successivi alla sottoscrizione del contratto, fino a due mesi dopo quella data. Nel mercato delle divise, l'opzione in possesso del venditore di una divisa gli permette di regolare il contratto di vendita a termine in ogni momento purché entro la data di scadenza.

Opzione di swap. È un contratto option che ha come strumento sottostante uno swap di tasso di interesse. Una volta acquistata una swaption si ha il diritto di stipulare uno swap di interesse a condizioni fissate entro la data di scadenza.

Opzione di trasferimento. Titolo emesso a fronte di un finanziamento sotto forma di euronota, che prevede la possibilità per il sottoscrittore, di trasferire a un altro soggetto gli obblighi a esso riferiti, insieme alle responsabilità per la gestione dell'operazione.

Opzione di vendita. Contratto di opzione che conferisce all'acquirente il diritto di vendere una determinata quantità di beni di investimento, al prezzo stabilito nel momento dell'acquisto del contratto, e non oltre una certa data.

Opzione doppia. È così definito l'acquisto di contratti derivati aventi il medesimo prezzo e scadenza, al fine di ricavare profitto dal movimento di prezzo in rialzo o in ribasso. In genere si tratta dell'acquisto di due contratti option, un call e un put.

Opzione europea. Opzione esercitabile esclusivamente il giorno di scadenza.

Opzione in the money. Opzione che garantisce un guadagno immediato qualora fosse immediatamente esercitata. E' il caso in cui il prezzo dell'attività sottostante è maggiore del prezzo di esercizio per le opzioni Call e il caso opposto per le opzioni Put. Sono opzioni con un livello di rischio inferiore.

Opzione out of the money. Opzione in cui non esiste una convenienza all'esercizio. Caso in cui prezzo di esercizio è maggiore del prezzo dell'attività sottostante (per le opzioni Call) o viceversa per le opzioni Put. Opzioni caratterizzate dal più alto livello di rischio.

Opzione put. Diritto di vendita di una determinata attività ad un prezzo prefissato (prezzo di esercizio) entro una predeterminata scadenza. Permette di realizzare un guadagno nel caso ci si attenda che il prezzo dell'attività subisca un ribasso nel periodo della durata dell'opzione.

Opzione quotata. È un'opzione quotata in una Borsa valori, che perciò ha ricevuto l'approvazione necessaria dell'autorità di Borsa e presenta caratteristiche standardizzate.

Opzione scaduta. Contratto di option del quale è trascorso il termine ultimo di esercizio, senza che sia stato esercitato il diritto.

Opzione scoperta. Contratto di opzione venduto in assenza di titoli a copertura della vendita. È una posizione decisamente rischiosa, essendo la vendita di un'opzione un'operazione in grado di provocare perdite di importo assai maggiore al capitale introitato. Se il mercato si muove nella direzione desiderata il massimo profitto è dato dall'ammontare del premio incassato dalla vendita, in caso contrario il venditore del diritto registrerà una perdita proporzionale al movimento avverso del mercato.

Opzione su azioni (stock option). Strumento derivato che permette al compratore di acquistare o vendere a un prezzo determinato al momento della stipula, un certo quantitativo di azioni. Una società può avvalersi di tale strumento per incentivare il proprio personale.

Opzione su future (Future option). Contratto a premio standardizzato in base al quale il detentore dell’opzione ottiene la facoltà di acquisto/vendita di una certa quantità di un contratto future a un prezzo base convenuto.

Ora della FED (FEDtime). È il periodo della giornata in cui solitamente la Fed esegue le operazioni di intervento sul mercato aperto, evidenziando in questo modo il proprio orientamento di politica monetaria. Le operazioni sono di solito eseguite poco prima di mezzogiorno, ora di New York.

Ordine. È l'incarico che viene dato da un soggetto all'intermediario di acquistare o vendere una quantità precisa di titoli a condizioni prefissate. L'intermediario è obbligato a eseguire l'operazione sulla base delle condizioni stabilite dal cliente e ovviamente secondo le condizioni di mercato, le quali possono anche causare la mancata effettuazione dell'ordine.

Ordine a volume. È l'ordine impartito a un intermediario di acquistare o vendere un certo quantitativo di titoli solo nel momento in cui, lungo una giornata di contrattazione, sia stato trattato un numero minimo di unità del bene in oggetto.

Ordine al meglio. È l'ordine di acquistare un bene di investimento sul mercato, alle migliori condizioni possibili, che solitamente sono quelle del momento in cui viene ricevuto l'ordine. L'ordine al meglio non è da identificare con il miglior ordine possibile lungo tutta la seduta di contrattazione, ma il migliore nel momento in cui viene dato l'ordine.

Ordine alternativo. Nelle contrattazioni in titoli, l'ordine operativo che impone all'intermediario di eseguire uno solo dei due ordini trasmessi, dove si realizzino delle particolari condizioni di mercato o di prezzo.

Ordine aperto. Ordine di contrattazione di titoli non ancora eseguito oppure revocato, che perciò resta valido.

Ordine condizionato. Ordine impartito a un intermediario di realizzare una compravendita solo se ne è stata realizzata un'altra anteriormente.

Ordine con limite di prezzo (Limit order). Ordine di borsa in cui il committente stabilisce un prezzo minimo per la vendita, ovvero un prezzo massimo per l’acquisto.

Ordine dei privilegi. Ordine secondo il quale vengono soddisfatte le obbligazioni finanziarie che è fallito, il cui patrimonio è stato messo in liquidazione. I primi a essere soddisfatti saranno i creditori in possesso di titoli di privilegio, e a seguire tutti gli altri secondo il grado di garanzia offerto dai singoli titoli di credito.

Ordine di acquisto. Ordine dato all'intermediario di acquistare sul mercato un certo quantitativo di beni di investimento a condizioni prefissate.

Ordine di acquisto con stop. Ordine di acquisto impartito a un intermediario di comprare un determinato titolo al miglior prezzo possibile, ma solamente dopo che il valore sia sceso al livello indicato dallo stop.

Ordine di borsa. Ordine dato da un cliente a una Sim, banca o agente di cambio per l'esecuzione di una o più operazioni di Borsa; può essere conferito verbalmente o per iscritto.

Ordine di chiusura in perdita. Ordine di compravendita di titoli che rende possibile determinare in anticipo la massima perdita sostenuta. Quando, per esempio, si ha una posizione in un titolo comprato a 1.000, un ordine di vendita Stop loss a 900 limita al 10% la perdita effettiva.

Ordine di pagamento. È l'ordine dato dal cliente alla banca, attraverso il quale si chiede il pagamento di una somma a favore di un altro soggetto. Bonifico bancario.

Ordine di scala. Termine che definisce la compravendita di titoli che per la sua consistenza va eseguito per ammontari parziali successivi, rispetto all'andamento dei prezzi sul mercato, per evitare una eccessiva variazione del prezzo di riferimento.

Ordine discrezionale. Ordine di acquisto o vendita di un titolo che affida all’intermediario la decisione del momento più opportuno e del prezzo a cui eseguire l’operazione.

Ordine di spread. Ordine dato all'intermediario nel quale vengono indicati gli strumenti da acquistare e quelli da vendere, oltre alle indicazioni delle differenze di prezzo a debito o a credito che deve essere ottenuta.

Ordine diviso (Split order). Ordine di negoziazione di titoli che non può essere eseguito in un’unica soluzione dato l’elevato totale degli stessi, e che perciò necessita di una suddivisione in più operazioni che verranno ovviamente eseguite in un periodo di tempo più ampio.

Ordine fermo. Ordine impartito a un intermediario in titoli che non si può più ritirare.

Ordine fisso. È l'ordine che permette di eseguire una compravendita in titoli solo quando il prezzo ha raggiunto il limite prestabilito. La compravendita può avvenire anche a un prezzo maggiore o minore di quello stabilito, nel caso in cui esso sia stato segnato nelle operazioni della giornata.

Ordine limitato immediato. È un ordine di compravendita in titoli che va eseguito immediatamente nel momento in cui il prezzo raggiunge un limite preciso indicato dall’investitore. Il prezzo di esecuzione può essere differente dal prezzo limite, ma lungo la seduta almeno una contrattazione deve essere stata effetuata al prezzo limite.

Ordine valido oggi. È un ordine di compravendita di titoli che va effettuato nel corso della giornata di contrattazione, in caso contrario l'ordine va annullato.

Ordini alternativi. Se due ordini condizionali dati contestualmente si definiscono alternativi nel momento in cui l’esecuzione di uno di questi, da parte dell’intermediario, cancella l’altro.

Ordini compensati (Mached orders). È una prassi illegale, nelle contrattazioni in titoli, per mezzo della quale due controparti si accordano per simulare un elevato volume di operazioni su un titolo allo scopo di convincere altri investitori ad acquistare i titoli a un prezzo più alto di quello reale.

Ordini con limite di prezzo. Ordini di acquisto o di vendita in cui vengono riportati la quantità richiesta e il prezzo massimo (se in acquisto) o minimo (se in vendita) a cui si desidera effettuare la transazione.

Organismi di investimento collettivo in valori mobiliari. Vedi OICVM.

Organi sociali. Sono gli organi delle imprese, anche di formazione collegiale, a cui fanno capo i poteri per la gestione delle imprese stesse. I principali sono: le assemblee dei soci, l'amministratore o il consiglio d'amministrazione, il comitato esecutivo, ecc.

Organizzazione mondiale del commercio (WTO). Organismo internazionale istituito dal trattato dell’Uruguay Round (vedi); ha iniziato a operare il 1º gennaio 1995. Ha il compito di sorvegliare sull’applicazione dei trattati riguardanti gli scambi internazionali di beni e servizi e la protezione della proprietà intellettuale, di gestire il sistema di risoluzione delle controversie commerciali e di promuovere la liberalizzazione in settori ancora protetti. Ha sede a Ginevra.

Oro disponibile. L’ammontare d’oro di cui è in possesso un’istituzione monetaria centrale, in eccesso su quello a fronte del quale sono stati emessi dei certificati rappresentativi.

Orso. Definizione data a chi ritiene che nel futuro l'andamento del mercato sia ribassista.

Oscillatore. Indicatore ad andamento altalenante, utilizzato per l'individuazione delle situazioni di ipercomprato e di ipervenduto.

Oscillatore stocastico. Questo indicatore consente di misurare la posizione relativa del prezzo di chiusura all'interno di un determinato intervallo (come distanza tra il prezzo massimo e minimo). Lo stocastico evidenzia una situazione di ipercomprato quando è compreso tra 80 e 100, mentre indica una fase di ipervenduto quando è compreso tra 0 e 20.

OTC (Over the counter). Espressione che individua mercati non regolamentati privi di una Cassa di Compensazione e Garanzia, nei quali si negoziano strumenti non standardizzati caratterizzati da elementi contrattuali (scadenza, importo, ecc..) disegnati in base alle esigenze specifiche delle controparti. Si tratta dunque di mercati caratterizzati da un maggior grado di flessibilità rispetto ai mercati regolamentati.

Out of the money. Viene così definita una option, quando al prezzo di mercato si registra una perdita. Una call option è out of the money quando il prezzo corrente è più basso di quello del contratto (strike). Una put option è out of the money quando il prezzo corrente è più alto dello strike.

Output. Dall'inglese messo fuori, indica in senso stretto il risultato di una elaborazione e in senso più ampio l'insieme dei risultati prodotti o semplicemente risultato. Il termine, nato in Italia con la prima informatica degli anni sessanta indicava al contempo i dati in uscita e i supporti che li contenevano. Successivamente, in particolare con l'avvento delle metodologie di gestione per processo, si è diffuso in quasi tutti le discipline, anche non tecniche, nel senso più generale di insieme di elementi in uscita, come risultato o prodotto anche immateriale di un trattamento fisico o di una attività intelletuale di qualsiasi natura. La fortuna del termine, insieme al suo opposto input, è stata la sua sinteticità e il fatto che era molto semplice schematizzare un qualsiasi processo (non necessariamente fisico, ma per esempio decisionale) con tre soli simboli: una freccia in entrata, un riquadro, una freccia in uscita.

Output gap. E' il divario tra prodotto effettivo e potenziale, in percentuale del prodotto potenziale in un determinato periodo.

Outstanding Amount. Indica l'ammontare complessivo di un certo titolo obbligazionario in circolazione in un dato momento.

Overdraft. Credito concesso, a fronte del versamento di titoli a garanzia, dalla Banca centrale a un ente creditizio per un periodo inferiore a una giornata.

Overheads. Spese generali.

Overnight. Vedi Depositi overnight.

Over the counter. Operazioni di compravendita di titoli non quotati, oppure contrattazioni di titoli quotati che avvengono al di fuori del normale circuito di Borsa (vedi Terzo Mercato o mercato dei blocchi).

Overtrading. Si tratta della situazione pericolosa di un'attività che eccede le risorse finanziarie disponibili, in particolare, l'impresa non è in grado, con la propria liquidità, di far fronte al fabbisogno monetario quotidiano.

Overweighting. Termine usato per descrivere la situazione in cui un singolo attivo, paese, settore industriale o investimento in titoli in un fondo sia maggiore del suo contenuto proporzionale nel relativo indice di benchmark.

P

P* È la misura utilizzata in economia monetaria per individuare l’impatto della politica monetaria sul tasso d’inflazione di un sistema economico, moltiplicando la massa monetaria esistente per la velocità di circolazione della moneta diviso il valore stimato del Prodotto nazionale lordo.

PAC (Piano di accumulo del capitale) e PIC. Sono le due diverse procedure con cui possiamo versare i nostri soldi alla società di gestione di un fondo. Tramite il PAC il versamento avviene poco alla volta, permettendoci di entrare in un fondo con una somma iniziale anche molto piccola. Il PIC è invece il versamento immediato di tutto il capitale che vogliamo investire.

Paese in via di sviluppo. È un Paese in cui la qualità della vita e l'assistenza sono molto scadenti, dove è presente un'elevata disoccupazione e c'è una forte dipendenza dall'estero, e dove gli abitanti dispongono di un reddito personale di livello molto basso.

Paese di recente industrializzazione (New industrialized country - NIC). Sono quei Paesi aventi economie che si trovano in fase di espansione, e il cui livello di attività economica dipende dal livello delle esportazioni. In questa categoria rientrano nazioni come Taiwan e la Corea del Sud.

Paesi avanzati. Include i Paesi industriali (vedi), i Paesi di recente industrializzazione dell’Asia (vedi), Cipro e Israele.

Paesi dell'area euro. Austria, Belgio, Finlandia, Francia, Germania, Grecia, Irlanda, Italia, Lussemburgo, Paesi Bassi, Portogallo, Spagna (euro-12), Slovenia (euro-13), Cipro e Malta (euro - 15).

Paesi dell’Europa centrale e orientale. Albania, Bulgaria, Croazia, Estonia, Lettonia, Lituania, Macedonia, Polonia, Repubblica Ceca, Romania, Slovacchia, Turchia, Ungheria.

Paesi dell’OCSE. Australia, Austria, Belgio, Canada, Corea del Sud, Danimarca, Finlandia, Francia, Germania, Giappone, Grecia, Islanda, Irlanda, Italia, Lussemburgo, Messico, Norvegia, Olanda, Polonia, Portogallo, Repubblica Ceca, Slovacchia, Spagna, Stati Uniti, Svezia, Svizzera, Regno Unito, Turchia e Ungheria.

Paesi dell’UE. Comprendono i 15 paesi che erano membri dell’Unione europea già prima del maggio 2004 (UE-15: Austria, Belgio, Danimarca, Finlandia, Francia, Germania, Grecia, Irlanda, Italia, Lussemburgo, Paesi Bassi, Portogallo, Regno Unito, Spagna e Svezia) e i 12 paesi nuovi membri entrati a far parte della UE dopo tale data (UE-12: Bulgaria, Cipro, Estonia, Lettonia, Lituania, Malta, Polonia, Repubblica Ceca, Romania, Slovacchia, Slovenia e Ungheria).

Paesi del Mercosur. Il Mercosur (dizione spagnola, Mercosul secondo la dizione portoghese) è il mercato comune del Sud (cioè dell'America meridionale). Stati membri: Argentina, Brasile, Paraguay, Uruguay e Venezuela (quest'ultimo dal 2006). Hanno invece la qualità di Stati associati (osservatori) la Bolivia, il Cile (entrambi dal 1996), la Colombia (dal 2004), l'Ecuador (sempre dal 2004) e il Perù (dal 2003). Il Mercosur fu istituito con il Trattato di Asunción firmato il 26 marzo 1991 da Brasile, Argentina, Uruguay e Paraguay. Nel 1995 sono stati contestualmente aboliti i dazi doganali tra i quattro Paesi e istituita una tariffa doganale comune verso paesi terzi. L'obbiettivo del Mercosur è la realizzazione di un mercato comune, anche se esistono ancora forti ostacoli protezionistici tra i vari stati. Esso potrebbe esser paragonato al vecchio MEC se non esistessero forti asimmetrie tra i vari Paesi; infatti se è possibile affermare che i tre maggiori Paesi del Mercato Europeo Comune erano piuttosto simili per esperienze economiche e storiche, non si può dire la stessa cosa per l'Argentina, il Brasile, l'Uruguay e il Paraguay: basti pensare che il Brasile da solo sviluppa circa il 77% del prodotto economico del gruppo, l'Argentina il 20%, l'Uruguay il 2% e il Paraguay l'1%.

Paesi di recente industrializzazione. Sono quei Paesi aventi economie che si trovano in fase di espansione, e il cui livello di attività economica dipende dal livello delle esportazioni.

Paesi di recente industrializzazione dell'Asia. Corea del Sud, Hong Kong (Cina), Singapore, Taiwan (Cina).

Paesi emergenti e in via di sviluppo (PVS). Sono quelli non compresi tra i Paesi avanzati (vedi). Sono ulteriormente raggruppati in: Paesi emergenti e in via di sviluppo esportatori di fonti di energia

Algeria, Angola, Arabia Saudita, Azerbaigian, Bahrein, Ecuador, Emirati Arabi Uniti, Gabon, Guinea Equatoriale, Iran, Kazakistan, Kuwait, Libia, Nigeria, ’Oman, Qatar, Repubblica del Congo, Russia, Siria, Sudan, Trinidad e Tobago, Turkmenistan, Venezuela, Yemen.

Paesi emergenti e in via di sviluppo non esportatori di fonti di energia

Sono quei paesi non compresi fra quelli esportatori di fonti di energia.

Paesi dell’OPEC

Algeria, Angola, Arabia Saudita, Ecuador, Emirati Arabi Uniti, Indonesia, Iran, Iraq, Kuwait, Libia, Nigeria, Qatar, Venezuela.

Paesi dell’ASEAN

Brunei, Cambogia, Filippine, Indonesia, Laos, Malaysia, Myanmar, Singapore, Thailandia, Viet Nam.

Paesi del Mercosur

Argentina, Brasile, Paraguay, Uruguay, Venezuela.

Paesi ex URSS. Armenia, Azerbaigian, Bielorussia, Georgia, Kazakistan, Kirghizistan, Moldova, Russia, Tagikistan, Turkmenistan, Ucraina, Uzbekistan. Non include i tre paesi baltici (che sono inclusi nell’aggregato Paesi dell’Europa centrale e orientale).

Paesi industriali. Include i Paesi dell’area euro (vedi), Australia, Canada, Danimarca, Giappone, Islanda, Norvegia, Nuova Zelanda, Regno Unito, Stati Uniti, Svezia, Svizzera.

Parità dei poteri d'acquisto. Tassi di cambio che uguagliano i poteri di acquisto delle diverse monete.

Partecipazioni a costo storico. Partecipazioni valutate secondo il metodo del costo storico di sottoscrizione.

Partecipazioni a patrimonio netto. Partecipazioni valutate secondo il metodo del patriomio netto. Il metodo del patrimonio netto (equity method) viene usato per la redazione di bilanci consolidati ed è basato sull'adeguamento del valore delle partecipazioni in funzione della variazione del patrimonio netto delle società collegate.

Passivity rule. E' l'obbligo di astensione dal compiere atti od operazioni che possano contrastare gli obiettivi dell'offerta. L.art. 104 del D. Lgs. 24 febbraio 1998 n. 58 (Testo unico delle disposizioni in materia di intermediazione finanziaria) dispone che : .Salvo autorizzazione dell'assemblea ordinaria o di quella straordinaria per le delibere di competenza, le società italiane le cui azioni oggetto dell'offerta sono quotate in mercati regolamentati italiani o di altri paesi dell'Unione Europea si astengono dal compiere atti od operazioni che possono contrastare il conseguimento degli obiettivi dell'offerta. Le assemblee deliberano, anche in seconda o in terza convocazione, con il voto favorevole di tanti soci che rappresentano almeno il trenta per cento del capitale. Resta ferma la responsabilità degli amministratori e dei direttori generali per gli atti e le operazioni compiuti.

Pagamento alla consegna. Clausola riguardante le contrattazioni in titoli, o altri beni, secondo la quale il controvalore della vendita deve essere corrisposto al momento della consegna materiale dei titoli, o altri beni.

Pagamento al terminale POS. Sistema di pagamento elettronico, che permette di regolare gli acquisti facendo accreditare il conto corrente del venditore e addebitare quello del compratore.

Pagamento contro pagamento. In un sistema per il regolamento delle operazioni in cambi, è il meccanismo volto ad assicurare che il trasferimento definitivo di una valuta sia eseguito soltanto a condizione che abbia luogo il contestuale trasferimento definitivo della valuta o delle valute di contropartita.

Pagamento in contanti. Nelle contrattazioni in titoli, clausola attraverso la quale l'intermediario è obbligato ad accettare in pagamento, per i titoli venduti, unicamente denaro contante, e a consegnare i titoli solo nello stesso momento della ricezione del pagamento. La stessa clausola si può applicare nelle contrattazioni di beni e servizi.

Pagamento periodico. È un pagamento, a fronte per esempio di un prestito al consumo, che va rimborsato attraverso delle rate scaglionate nel tempo.

Pagherò. Promessa di pagamento in assenza di qualsiasi garanzia se non il buon nome del beneficiario del prestito. Si intende anche un'obbligazione bond a lunga scadenza, o anche le obbligazioni garantite da beni reali. Oppure. È un titolo rappresentativo di una promessa di pagamento fatta da un soggetto. Si tratta di un titolo trasferibile, usato spesso per la concessione di finanziamenti commerciali.